Rynek nieruchomości w 2022 roku. Lepiej to już chyba było

Odpowiedź na powyższe pytanie stanowi kluczową do wyjaśnienia kwestię w ciągu najbliższych 12 miesięcy dla ekspertów, sprzedawców, kupujących i tych, którzy już posiadają mieszkanie – zwłaszcza spłacane na kredyt. Niewątpliwie żyjemy w “ciekawych czasach” nawiązując do chińskiego powiedzenia. Na dziś wszelkie pewne scenariusze co do rozwoju sytuacji rynkowej są tylko gdybaniem, warto jednak zarysować możliwe alternatywy.

Dlaczego wspominamy jedynie o hipotezach, czy nawet “gdybaniu”? Bowiem bardzo wielki wpływ na sytuację mogą mieć czynniki pozarynkowe. Żyjemy w niepewnej sytuacji na wielu płaszczyznach: geopolitycznej, zdrowotnej, ekonomicznej. Oczywiście zawsze czynniki zewnętrzne mogą wpływać na rynek, ale jeśli otoczenie pozostaje stabilne, to i wpływ jest niewielki i przewidywalny. Tu sytuacja przedstawia się zgoła inaczej.

Mamy ciągle szalejącą tzw. pandemię, właśnie mówi się o początku tzw. piątej fali (sytuacja na drugą połowę stycznia 2022), waży się kwestia kolejnych restrykcji, które znów mogą zastopować gospodarkę. Do tego dochodzi niepewność geopolityczna, związana choćby z możliwym konfliktem na wschodzie. Ewentualny jego wybuch może przełożyć się np. na kolejne setki tysięcy imigrantów z Ukrainy, przyjeżdżających do Polski.

Wysoka inflacja i stopy RPP

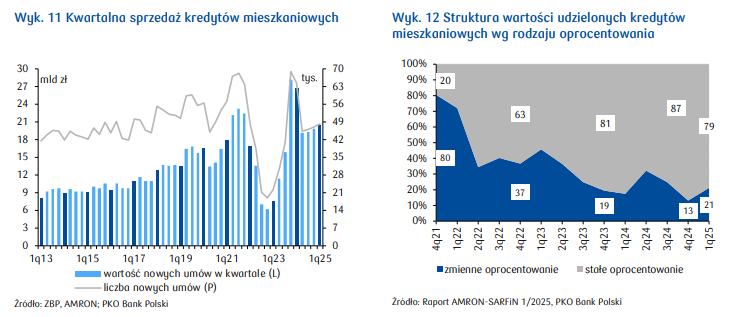

Wymiernym czynnikiem makroekonomicznym pozostaje wysoka inflacja, a co za tym idzie, środki zaradcze podejmowane przez RPP, które bezpośrednio uderzają w kieszenie kredytobiorców. Eksperci jak i sami przedstawiciele rady spodziewają się kolejnych podwyżek stóp w ciągu roku. Mówi się o przekroczeniu 3 proc. stopy referencyjnej. Takie sygnały, wysyłane w kierunku potencjalnych kupujących mieszkania na kredyt, muszą pozostawiać swój ślad na popycie i z dotychczasowych informacji wynika, że zostawiają.

Generalnie wśród tzw. ekspertów i uczestników rynku wydaje się dominować przekonanie, że dotychczasowej hossy, a przede wszystkim dynamicznych wzrostów cen nie da się już utrzymać. Przez kilka lat rynek rósł jak na drożdżach i tak było jeszcze w minionym roku, aż do jesieni, kiedy RPP zaczęła mocno podwyższać stopy, a inflacja bić kolejne rekordy.

Na stole jest więc albo hamowanie popytu i cen, jednak bez głębszej korekty, albo korekta właśnie, w skrajnym scenariuszu, po pęknięciu “bańki cenowej” skutkująca głębokim spadkiem popytu, nadpodaży na rynku i głęboką korektą cen.

Lepiej to już chyba było

Skąd przekonanie, że rynek co najmniej zaczął hamować? Takie wnioski płyną z ostatnich danych. Wg ekspertów z Domu Maklerskiego Pekao S.A. w ostatnim kwartale minionego roku sprzedaż nowych mieszkań u deweloperów notowanych na giełdzie spadła wobec wcześniejszego kwartału i to o 14 proc.

To scenariusz nietypowy, bowiem zazwyczaj w ostatnim kwartale sprzedaż była wyższa niż w ciągu roku. Eksperci wskazali, że to pierwsza taka sytuacja w ciągu 10 lat.

Jako efekt wskazują oczywiście mocny wzrost stóp procentowych, schładzających rynek. Co więc będzie dalej, skoro w perspektywie są kolejne podwyżki stóp? Wg ekspertów PKO BP podstawowa stopa procentowa urośnie w tym roku do 3,5 proc.

“RPP będzie kontynuować podwyżki stóp procentowych, a stopa referencyjna NBP dotrze wg nas do poziomu 3,5%. Celem będzie uniknięcie wtórnych efektów widocznych obecnie egzogenicznych szoków oraz ograniczenie narastania fundamentalnej presji inflacyjnej. Podwyżki stóp będą następować w trakcie płynnej zmiany składu Rady, co generuje dodatkową niepewność, co do funkcji reakcji władz monetarnych w przyszłości” – napisano w analizie banku na 2022 r.

Znacznie dalej w prognozach idą eksperci City Banku Handlowego. Ich zdaniem w związku z galopującą inflacją podstawowa stopa procentowa NBP wyniesie w tym roku 4,25 proc. Przy obecnym średnim poziomie marż kredytowych w wysokości 2,2 – 2,5 proc. dałoby to oprocentowanie kredytu na poziomie 7 proc. Do jesieni 2021 klienci płacili nieomal wyłącznie marże, a przeciętne oprocentowanie wynosiło około 2,5 proc. Rata kredytu na 300 tys. , na 30 lat kształtowała się na poziomie 1200 zł. Gdyby oprocentowanie wynosiło 7 proc., miesięczna wysokość takiego zobowiązania sięgnęłaby już ponad 2000 zł. Nic dziwnego, że taki potencjalny scenariusz musi działać stopująco na wielu potencjalnie zainteresowanych mieszkaniami. Ci mogą odwlekać decyzję zakupową na późniejszy czas w roku 2022, czekając na wyklarowanie sytuacji.

Ceny mieszkań w dół? Niekoniecznie

Czy więc – w związku z ewentualnym spadkiem sprzedaży – spadną też ceny mieszkań? Eksperci są tu dość ostrożni w deklaracjach. Nie spodziewają się głębszej przeceny, przede wszystkim ze względu na obiektywne wskaźniki, niezależne od marż deweloperskich i polityki cenowej. W takim ujęciu ostatnie lata nie były wcale “pompowaniem” bańki cenowej, a wzrostem cen uzasadnionym rosnącymi kosztami: gruntów, robocizny, materiałów itp.

Wg ekspertów PKO BP nie należy się spodziewać spadku cen mieszkań, choć duże wzrosty, z którymi mieliśmy do czynienia ostatnio, z pewnością wyhamują. Sytuacja będzie też mocno zróżnicowana regionalnie. Na poziom cen wpłynie rentowność najmu (wg analityków PKO BP ta mocno spadnie w przeinwestowanym już Krakowie), a także podaż mieszkań. Tam gdzie podaż jest wysoka, a popyt umiarkowany, ceny mogą spadać. Eksperci wskazali tu na Poznań i Gdańsk.

Generalnie jednak wg analityków PKO BP rok 2022 poskutkuje lekkimi, ale jednak wzrostami średnich poziomów cen mieszkań. Sugerują, że na spadki cen trzeba będzie poczekać na rok przyszły. Jako główne powody przejścia w fazę spowolnienia wskazują oprócz stóp procentowych, zaostrzenia polityki kredytowej banków i pogorszenia dostępności mieszkań, także duży portfel mieszkań, które firmy chcą oddać do użytku w 2022 roku i później.

“W scenariuszu bazowym oceniamy, że w 2022 ceny mieszkań wzrosną o ok. 4%. Wzrost cen będzie skoncentrowany przede wszystkim na początku roku, gdy deweloperzy będą próbowali przenieść wysokie koszty projektów inwestycyjnych na odbiorców. Z kwartału na kwartał popyt prawdopodobnie będzie spowalniał, a rosnąć będzie odsetek niesprzedanych gotowych mieszkań. Niższy popyt przy stopniowo rosnącej ofercie wygeneruje negatywną presję na ceny.” – napisano w podsumowaniu analizy.

Zmiany w prawie

Z pewnością na sytuację rynkową wpływ będą miały także zmiany legislacyjne – m.in. wejście w życie ustawy o gwarantowanym wkładzie własnym kredytów, która przywraca (znany z programu Mieszkanie dla Młodych) system limitów cen mieszkań kwalifikujących się do dopłat. Takie rozwiązanie może mieć wpływ na rynek i ceny. Rząd zapowiada też walkę z pustostanami, co może skłaniać posiadaczy nieruchomości do szybszej sprzedaży.

Jedno jest pewne – wchodzimy w okres kluczowy dla rynku nieruchomości, który wytyczy dalszy kierunek jego rozwoju na następne lata.

Źródło: Tygodnik Gospodarczy PIE

Autor: Marcin Moneta, ekspert portalu GetHome.pl