Ceny mieszkań w Polsce. Kluczowe czynniki wpływające na ceny nieruchomości w perspektywie roku

Otoczenie makroekonomiczne rynku mieszkaniowego ostatnio charakteryzuje się dużą zmiennością i trudną przewidywalnością – dotyczy to m.in. czynników geopolitycznych mogących istotnie zmienić oczekiwania inflacyjne czy politykę monetarną.

Rynek mieszkaniowy cechuje w dalszym ciągu niska transakcyjność, w związku z czym inwestorzy oczekują dodatkowej premii za ryzyko niskiej płynności. Niska transakcyjność utrudnia analizę zmian cen w poszczególnych segmentach rynku. Przy analizie trendów cenowych należy uwzględniać zawyżanie średniego poziomu cen przez transakcje dotyczące mieszkań o małym metrażu, których udział w ogóle transakcji wzrasta w sytuacji gorszej koniunktury.

Ceny mieszkań nienacznie spadną

Eksperci PKO BP oceniają, że średnie ceny transakcyjne mieszkań spadną o ok. 5%-10% w perspektywie roku (4q22-3q23). Negatywnie na poziom cen wpływają:

(1) zapaść popytu kredytowego na mieszkania na skutek wysokich stóp procentowych i bardzo konserwatywnych regulacji ostrożnościowych;

(2) realny spadek dochodów ludności;

(3) duże ryzyko nadpodaży mieszkań w sytuacji dużej liczby projektów rozpoczętych w okresie boomu, a finalizowanych obecnie i w 1h23;

(4) spadek inflacji i wyhamowanie wzrostu kosztów budowy;

(5) wzrost oczekiwanych stóp zwrotu przez kupujących inwestycyjnie.

Spadek cen mieszkań będzie hamowany przez:

(1) doświadczenie deweloperów i ich umiejętności zarządzania projektami i ofertą;

(2) wysokie stawki wynajmu przy krótkookresowo ograniczonej podaży mieszkań na wynajem;

(3) oczekiwania inflacyjne części społeczeństwa (doświadczenie wysokiej inflacji) sprzyjające popytowi na nieruchomości jako aktywu chroniącemu oszczędności; (4) powolny wzrost akcji kredytowej (kalkulacja zdolności kredytowej przy większych wynagrodzeniach, lekki spadek WIBOR);

(5) wprowadzenie do oferty mieszkań już z okresu wysokich kosztów budowy, także wysokie ceny energii i paliwa;

(6) stopniowe ujawnianie się popytu uchodźców z Ukrainy.

Pogorszenie sytuacji ekonomicznej Polaków

Analiza wyników ankiety NBP do przewodniczących Komitetów Kredytowych wskazuje, że w 3q22 pogorszenie sytuacji ekonomicznej gospodarstw, zmiany

w wydatkach konsumpcyjnych oraz zaostrzenie kryteriów udzielania kredytów mieszkaniowych spowodowały kontynuację znacznego spadku popytu na kredyty mieszkaniowe. Większość ankietowanych banków utrzymała zaostrzone w poprzednich kwartałach kryteria udzielania kredytów mieszkaniowych z uwagi na pogorszenie prognoz sytuacji gospodarczej i jakości portfela kredytów mieszkaniowych. Niemniej niektóre banki nieznacznie łagodziły warunki kredytowania (np. obniżyły wymagania co do udziału własnego, wydłużyły maksymalny okres kredytowania czy zmniejszyły marżę kredytową), do czego skłaniały je spadek popytu na kredyty i wzrost presji konkurencyjnej.

Kluczowe czynniki wpływające na ceny nieruchomości w perspektywie roku

Stopy procentowe

Oczekujemy, że stopy procentowe osiągnęły poziom docelowy w tym cyklu zacieśniania polityki pieniężnej. Przy nasileniu procesów inflacyjnych oznacza to, że realna stopa procentowa pozostanie ujemna, co ceteris paribus sprzyja popytowi na nieruchomości. Scenariusz stagflacyjny (wysoka inflacja w połączeniu ze stagnacją/recesją) może skutkować szybszymi obniżkami stóp, jeżeli rosłoby bezrobocie. Silna presja deprecjacyjna mogłaby skłonić NBP, by obok interwencji walutowych zwiększyć skalę wzrostu stóp procentowych.

Koniunktura gospodarcza

Silny wzrost stóp procentowych, spadek realnych dochodów oraz wzrost obaw o bezrobocie wśród konsumentów mogą zwiększyć preferencję do posiadania płynnych aktywów w warunkach spowolnienia aktywności gospodarczej. To może zmniejszyć popyt inwestycyjny na rynku nieruchomości i skutkować opóźnianiem decyzji o zakupie nieruchomości na własne potrzeby (również wskutek spadku zdolności kredytowej).

Zmiana funkcji reakcji RPP (powrót do funkcji reakcji sprzed 2015) skutkowałaby podniesieniem stopy procentowej powyżej bieżącej inflacji (17,4%). Byłoby to najgłębsze zacieśnienie polityki pieniężnej w okresie transformacji z nieznanymi skutkami ze względu na zupełnie inny poziom ufinansowienia gospodarki niż w latach 90. gdy stopy procentowe były także dwucyfrowe.

Dochody i sytuacja na rynku pracy

Dochody w ujęciu realnym zaczęły spadać wskutek rosnącej inflacji. Pogorszenie koniunktury będzie mieć ograniczony wpływ na rynek pracy, który w pierwszej kolejności będzie redukować wakaty oraz popyt na pracę obcokrajowców. Dostosowanie odbywać się będzie także przez pogłębienie realnego spadku płac.

Po stronie realnych dochodów głównym czynnikiem ryzyka jest też dalsze narastanie inflacji.

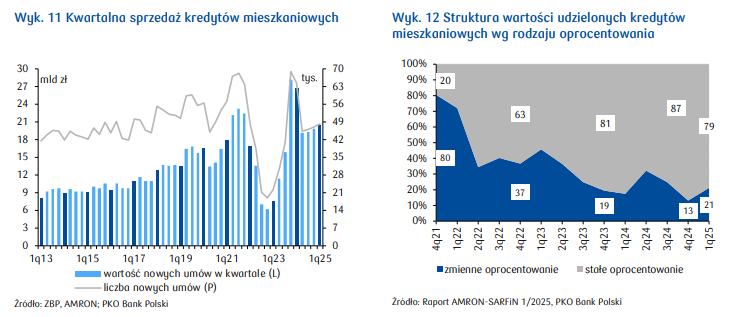

Kredyt bankowy

Wzrost stóp procentowych NBP od października’21 (łącznie z 0,1% we wrześniu’21 do 6,75% we wrześniu’22) skutkuje wysoką ceną kredytu i silnym spadkiem popytu kredytowego na mieszkania. Wzrost ryzyka problemów ze spłatą rat kredytów powoduje istotne zaostrzaną politykę kredytową banków. Presja konkurencji w sektorze może spowalniać podnoszenie oprocentowania kredytów, a poprawa sytuacji dochodowej poprawiać zdolność kredytową.

Wakacje kredytowe

Regulacja w krótkim okresie stabilizuje sytuację na rynku mieszkaniowym, opóźniając potencjalne problemy kredytobiorców ze spłatą rosnących, na skutek wysokich stóp procentowych, rat kredytowych.

Rynek mieszkaniowy

Popyt

Zamrożenie popytu kredytowego na mieszkania w konsekwencji wysokich stóp procentowych (w reakcji na wysoką, szybko rosnącą inflację) i pogorszenia sytuacji dochodowej gospodarstw domowych. Wyraźny spadek transakcyjności rynku i zdecydowane hamowanie cen z możliwością ich niewielkich spadków w określonych sytuacjach – peryferyjnego położenia, nieatrakcyjnej lokalizacji szczegółowej, długiego okresu pozostawania mieszkania w ofercie.

Podaż

Rosnąca liczba gotowych mieszkań i finalizowanych na przełomie lat 2022/2023, w powiązaniu z silnie ograniczonym popytem, szczególnie kredytowym, może powodować tendencje spadkowe cen mieszkań, niemniej utrzymujący się wysoki popyt z rynku wynajmu i polityka ograniczania podaży nowych mieszkań deweloperskich sprzyjają stabilizowaniu cen. Dostosowanie podaży mieszkań deweloperskich do mniejszego popytu (przez ograniczanie rozpoczynania nowych projektów) powoduje utrzymanie tendencji wzrostowych cen mieszkań.

Wynajem mieszkań

Utrzymujący się wysoki popyt na wynajem ze strony uchodźców wojennych, a ostatnio także większy popyt generowany przez osoby, których nie stać na kredyt powodują wysoki, rosnący poziom stawek wynajmu. Przy ograniczonej w krótkim okresie podaży i dużym popycie wzrosty stawek wynajmu są fundamentalnie uzasadnione. Dodatkowo na wysoki poziom stawek wpływać też będą zmiany w opodatkowaniu właścicieli mieszkań na wynajem od 2023 (rozliczanie wynajmu przez osoby fizyczne wyłącznie ryczałtem; brak możliwości uwzględniania amortyzacji lokali w kosztach) oraz wzrost podatków od nieruchomości od 2023. Jednocześnie perspektywa obniżek stóp procentowych i spadku cen mieszkań może być przesłanką ich nieznacznej korekty.

Większa migracja Ukraińców do innych krajów UE, jak i powrót części z nich do Ukrainy może osłabiać presję na komercyjny zasób na wynajem w Polsce, spowalniając presję na czynsze.

Źródło: PKO Bank Polski, Departament Analiz Ekonomicznych