BIK: na rynku kredytów hipotecznych nie ma już śladu po pandemii

Padła historyczna wartość zadłużenia w hipotekach – przekroczyła 500 mld zł. Akcja kredytowa kwitnie – stymuluje ją finansowanie na wysokie kwoty. Z danych BIK po pierwszych sześciu miesiącach 2021 r. wynika, że ponad 25% wartości sprzedaży kredytów mieszkaniowych stanowią kredyty udzielone na kwoty powyżej 500 tys. zł, a prawie 45% kredytów gotówkowych – na ponad 50 tys. zł. BIK dokonuje analizy, co jest motorem napędzającym Polaków do finansowania swoich potrzeb konsumenckich. Prezes Zarządu BIK, dr Mariusz Cholewa zwraca uwagę na czynniki determinujące optymistyczne prognozy na rynku kredytowym w drugim półroczu 2021 roku.

Za nami pierwsze sześć miesięcy 2021 r., a wraz z nimi – więcej kredytów udzielonych zarówno w liczbie, jak i wartości. Panuje hossa we wszystkich produktach kredytowych, porównując do pierwszego półrocza 2020 r., a w dużym stopniu także w relacji do okresu sprzed pandemii.

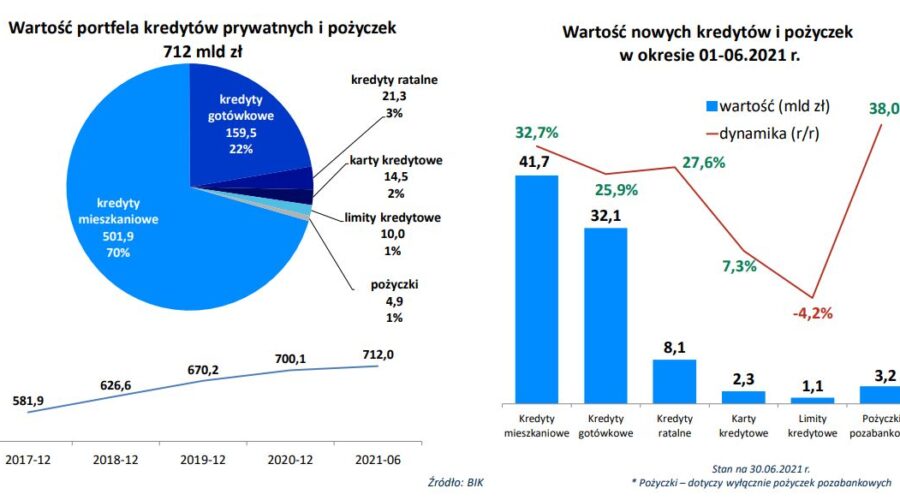

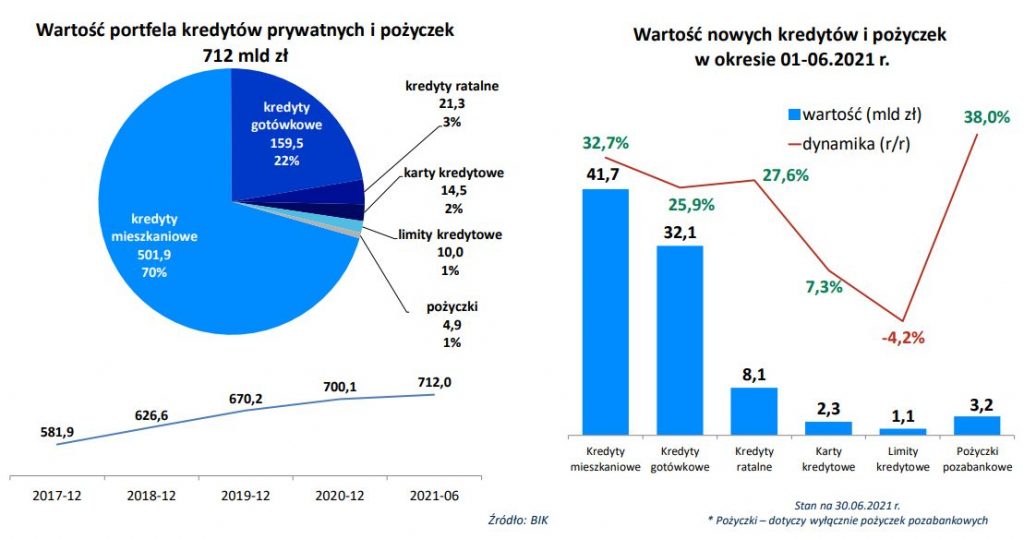

W I półroczu br. banki i SKOK-i udzieliły łącznie 1 468,4 tys. kredytów gotówkowych (+14,2%) na kwotę 32,1 mld zł (+25,9%) oraz 1 733,9 tys. kredytów ratalnych (+7,6%) na kwotę 8,06 mld zł (+27,6%). Zaciągnięto 132,3 tys. (+22,7%) kredytów mieszkaniowych na kwotę 41,66 mld zł (+32,7%).

Nad sektorem kredytów i pożyczek już nie ciąży widmo pandemii

– Pierwsze półrocze 2021 r. zakończyło się wysokim odbiciem sprzedaży wszystkich rodzajów kredytów. W analizach BIK sięgamy do okresu sprzed pandemii. Oceniamy, że rynek kredytowy nie „tylko” wyszedł na prostą, ale urósł. Widzimy rekordowe dynamiki w kredytach mieszkaniowych na niespotykaną dotychczas skalę. Obserwujemy także wysokie odbicie w kredytach ratalnych. Jedynie kredyty gotówkowe nie powróciły do stanu z 2019 r. ani w ujęciu wartościowym ani liczbowym – mają się bardzo dobrze, choć nadal odrabiają straty z pandemii. Obserwowane wzrosty mają wspólny mianownik – wszystkie kredyty zaciągane są na długie okresy finansowania oraz na wysokie kwoty – wyjaśnia dr Mariusz Cholewa, Prezes Zarządu BIK.

Dodatnia dynamika sprzedaży większości produktów kredytowych

Łączne zadłużenie gospodarstw domowych na koniec czerwca 2021 r. z tytułu wszystkich produktów kredytowych, limitów i pożyczek pozabankowych wyniosło 712 mld zł. Na wzrost portfela kredytowego mają istotny wpływ kredyty mieszkaniowe, które wyraźnie dominują w strukturze, stanowiąc 70% wartości całego portfela.

Czym spowodowane jest tempo wzrostu w kredytach mieszkaniowych. Jakie ryzyko może nieść za sobą tak wysoka dynamika w tym segmencie?

– Utrzymuje się zainteresowanie kredytowaniem nieruchomości. Jesteśmy świadkami rekordowych wyników – wartość zadłużenia hipotecznego przekroczyła w czerwcu 2021 r. 500 mld zł i jest najwyższa w historii. Wpływ na ten wynik mają niewątpliwie czynniki popytowe. Polskie gospodarstwa domowe finansują potrzeby mieszkaniowe korzystając z długoterminowego kredytu mieszkaniowego, udzielanego na wysokie kwoty. Jedną czwartą wartości sprzedaży hipotek w I półroczu 2021 r. stanowi finansowanie na kwotę wyższą niż 500 tys. zł, podczas gdy kredyty do 150 tys. zł. stanowią tylko 5,7%. Sprzedaż kredytów powyżej 500 tys. zł wzrosła w okresie I półrocza br. o 68% w porównaniu do I półrocza 2020 r. przy średnim wzroście na poziomie 22,7% – mówi dr Cholewa.

Rosnące ceny nieruchomości windują średnie kwoty zaciąganych kredytów, a tym samym przyczyniają się do wysokich wzrostów sprzedaży

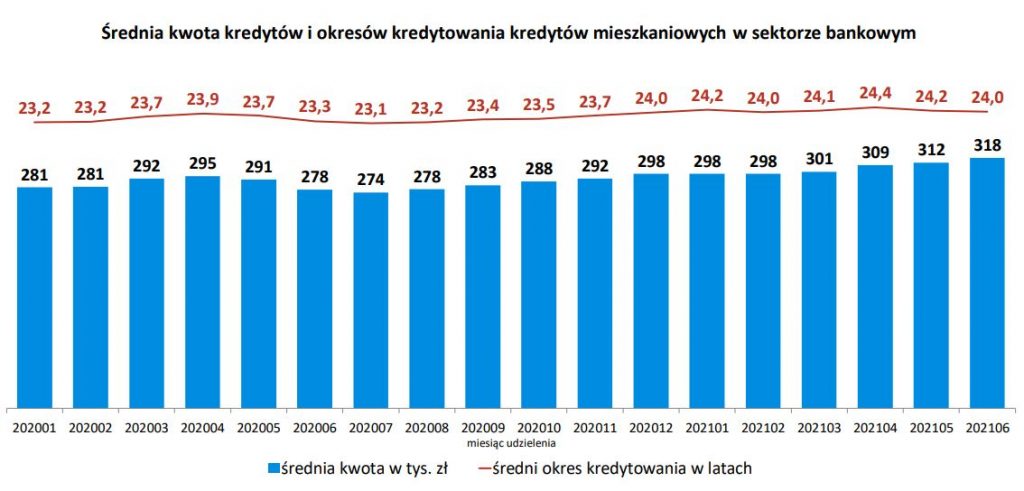

Wzrost średnich kwot i okresów kredytowania kredytów mieszkaniowych w stosunku do ubiegłego roku

– Na ocenę sytuacji kredytów mieszkaniowych wpływ ma kilka czynników. Wśród nich duże znaczenie ma stosunkowo łatwa dostępność, wyrażająca się w złagodzeniu kryteriów przyznawania kredytów przez banki. Do finansowania zakupów nieruchomości skłania ponadto środowisko utrzymujących się nadal niskich stóp procentowych, które jednocześnie nie zachęca do utrzymywania oszczędności na depozytach bankowych.

– Tak wysokie odczyty w hipotekach to także konsekwencja wzrostu cen na polskim rynku nieruchomości. W relacji maj 2021 r. do maja 2020 r. wzrósł koszt zakupu powierzchni użytkowej mieszkania (PUM) o 6,5%, co jest zdeterminowane m.in. wzrostem cen materiałów budowlanych. W efekcie aż o 17,8% wzrosła r/r wysokość średniej kwoty udzielonego kredytu mieszkaniowego, która w czerwcu 2021 r. osiągnęła 318 tys. zł – wyjaśnia prezes BIK.

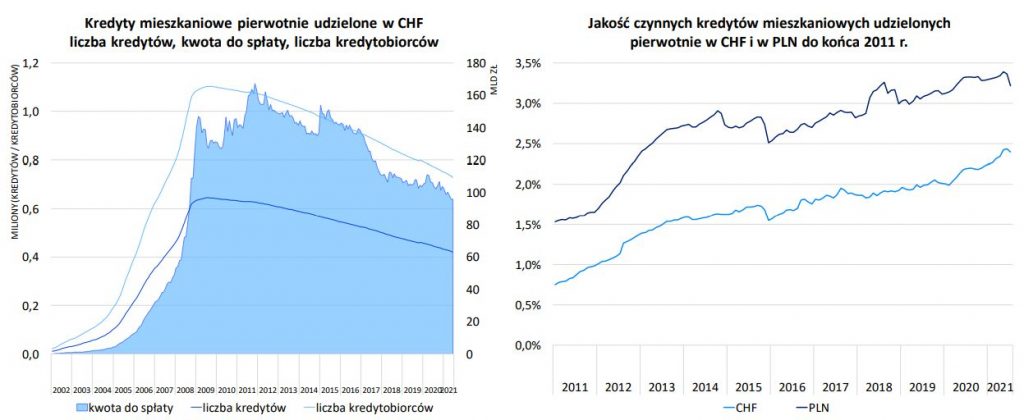

Kredyty mieszkaniowe w CHF – systematyczny spadek liczby czynnych kredytów od połowy 2009 roku

– BIK od lat obserwuje, że ryzyko wysokokwotowych kredytów jest wyższe niż kredytów na niższe kwoty. Banki bardzo dokładnie analizują zdolność i wiarygodność kredytobiorców, w szczególności przy kredytach wysokokwotowych. Z pespektywy kredytobiorców i w trosce o bezpieczeństwo ekonomiczne gospodarstw domowych warto zaznaczyć, że w przyszłości stopy procentowe z dużym prawdopodobieństwem będą rosnąć, a wraz z nimi oprocentowanie zobowiązań i rata kredytu, zwłaszcza kredytów wysokokwotowych – przestrzega prezes BIK.

Hossa w kredytach wysokokwotowych gotówkowych i ratalnych

Szybko przybywa kredytów udzielanych na wysokie wartości, a równocześnie znacząco spada sprzedaż kredytów na niskie kwoty. To zjawisko jest cechą charakterystyczną całej akcji kredytowej I półrocza 2021 r. Dotyczy także kredytów gotówkowych i ratalnych.

– W systemie zakupów ratalnych obecnie nabywane są droższe dobra trwałego użytku. Na raty kupują np. droższy sprzęt AGD, elektronikę, meble i inne wyposażenie wnętrz oraz droższe samochody. Ta forma finansowania jest także atrakcyjna dla zamożniejszych gospodarstw domowych, które chętnie korzystają z kredytów ratalnych przy zerowym poziomie RSSO. Kredyty powyżej 10 tys. zł stanowią prawie 45% wartości wszystkich kredytów ratalnych udzielonych w I półroczu br. przy jedynie 2,3% udziale kredytów do 1 tys. zł. Warto także zwrócić uwagę na odmienną dynamikę – liczba kredytów powyżej 10 tys. zł wzrosła o ponad 55% a kredytów do 1 tys. zł spadła o ponad 6%.

– Odwrócił się trend polityki kredytowej z okresu pandemii, wyrażającej się bardzo dużą ostrożnością banków w udzielaniu kredytów gotówkowych, w szczególności na wyższe kwoty. Aż 44% wartości sprzedaży w I półroczu 2021 r. to kredyty na kwoty powyżej 50 tys. zł, podczas gdy kredyty do 5 tys. zł stanowią tylko 3,7%. Sprzyjają temu zarówno niskie stopy procentowe, rosnące dochody kredytobiorców, jak też ogólna poprawa nastrojów konsumenckich. Polacy posiłkują się kredytami gotówkowymi realizując w ten sposób swoje potrzeby remontowe, finansują zakup samochodów z rynku wtórnego, a także wyjazdy wakacyjne. Zjawisko to dobrze ilustruje również wysoki, prawie 40% procentowy wzrost liczby udzielonych kredytów na kwoty powyżej 50 tys. zł przy średniej na poziomie 14,2% – wymienia prezes Cholewa.

Rynek pożyczek pozabankowych, po pandemicznej zapaści, wraca do normalności

– Pożyczki pozabankowe, podobnie jak rynek kredytów bankowych, pozytywnie zaskoczył w I półroczu br. Przejawem tego jest nie tylko wyhamowanie dużych spadków z 2020 r., ale wyraźny wzrost sprzedaży w porównaniu do 2020 r. Co więcej, w ujęciu liczbowym praktycznie wrócił do poziomu z 2019 r., natomiast w ujęciu wartościowym ma jeszcze dystans do nadrobienia.

Popyt na kredyty dla mikroprzedsiębiorców nie wrócił do poziomu sprzed pandemii

Dzięki pomocy finansowej uzyskanej przez przedsiębiorców w pierwszym okresie pandemii, ich potrzeby i zainteresowanie kredytami spadły. W konsekwencji w I półroczu 2021r. złożono mniej wniosków o kredyty dla mikrofirm w porównaniu do 2019 r. Akcja kredytowa nie powróciła więc do poziomu sprzed pandemii. Jednak rynek odbudował się w stosunku do I półrocza 2020 r. Wartościowo akcja kredytowa wzrosła o 17,9%, a liczbowo o 12,5%. Portfel kredytowy dla mikroprzedsiębiorstw wzrósł do kwoty 105,8 mld zł. W strukturze nadal dominują kredyty inwestycyjne z udziałem 40%.

– Pomimo obaw z początku pandemii, jakość portfela kredytów dla mikroprzedsiebiorców pogorszyła się tylko nieznacznie, nawet w przypadku sektora usługowego i handlowego, najbardziej dotkniętych lockdownem. Przyczyniły się do tego zarówno moratoria bankowe, jak i pomoc publiczna. Ciekawa jest sytuacja firm z sektora budowlanego, które nie były dotknięte ograniczeniami aktywności gospodarczej w I okresie pandemii. Jakość kredytów z branży budowlanej wręcz poprawiła się – komentuje prezes BIK.

Czy według BIK, jesienna fala pandemii to czynnik, który może osłabić lub wpłynąć na rynek kredytów w Polsce?

Ewentualna jesienna fala pandemii COVID-19 może ponownie wpłynąć na ograniczenia aktywności gospodarczej, a tym samym spowodować spadek zainteresowania kredytami ze strony potencjalnych kredytobiorców oraz zwiększyć ostrożność banków w ich udzielaniu.

– Popytowi na kredyt sprzyja bowiem stabilizacja i bezpieczeństwo ekonomiczne. W przypadku niepewności co do przyszłej sytuacji pandemicznej, część potencjalnych kredytobiorców może zrezygnować z zaciągania nowych kredytów. Banki z pewnością będą się przyglądać jakości spłacanych kredytów, szczególnie wysokokwotowych, skupią uwagę na wymogach regulacyjnych. Można jednak przyjąć, że wiele dziedzin gospodarki nauczyło się już funkcjonować w zmiennych warunkach pandemii, co sprzyja pozytywnemu scenariuszowi na przyszłość.

BIK zakłada optymistyczne prognozy na drugie półrocze 2021 r.

– Nasze prognozy z początku roku zakładały wysokie wzrosty akcji kredytowej dopiero w II półroczu br. Pozytywnym zaskoczeniem były wysokie dynamiki sprzedaży kredytów już na wiosnę. Pozwala to na bardziej optymistyczne prognozy na cały rok 2021. Przyjmujemy, że spodziewana jesienna fala pandemiczna nie będzie miała istotnie negatywnych konsekwencji dla rynku kredytowego w ostatnim kwartale. Zakładamy, że sektor bankowy utrzyma poziom akcji kredytowej z I półrocza – podsumowuje prezes BIK.

W związku z tym aktualizujemy naszą prognozę na 2021 r., przyjmując roczny wzrost wartości udzielonych kredytów mieszkaniowych o 30%, kredytów ratalnych o 15%, a gotówkowych o 25% w relacji do 2020 r.