Rynek mieszkaniowy w Polsce: wyraźny spadek popytu, niepewność po stronie podaży

Oceniamy, że wzrostowy trend cen przyhamuje w 2022 za sprawą obniżenia popytu na mieszkania w warunkach wyższych stóp procentowych. Z drugiej strony, wysokie koszty budowy mieszkań oraz ceny gruntów mogą ograniczać nową podaż, co będzie powstrzymywało ceny przed spadkiem. Prognoza dla rynku mieszkaniowego na 2022 jest obecnie obarczona dużą dozą niepewności w związku z wybuchem wojny w Ukrainie.

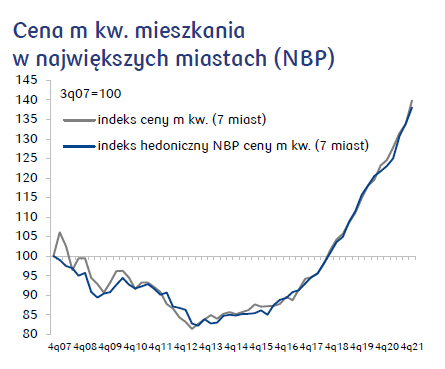

Według danych z bazy CBN PKO Banku Polskiego, w 4q21 na rynku pierwotnym wzrost cen transakcyjnych mieszkań w Warszawie i w 6 największych aglomeracjach był wolniejszy, niemniej utrzymywał się na dwucyfrowym poziomie (10-13% r/r). W mniejszych stolicach wojewódzkich wzrost cen przyspieszył. Na rynku wtórnym ceny mieszkań we wszystkich stolicach wojewódzkich, z wyjątkiem Warszawy, utrzymywały się w trendzie wzrostowym w granicach 13-16% r/r.

Stawki najmu

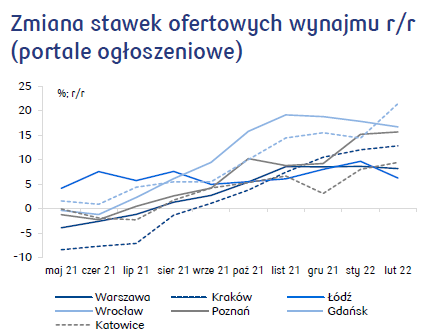

Na rynku wynajmu w 4q21 stawki wyraźnie kształtowały się powyżej poziomu z 1q20, tj. przed wybuchem epidemii COVID-19 w Polsce. Powrót do sytuacji sprzed epidemii potwierdzają też notowania stawek ofertowych wynajmu. Od sierpnia 2021 we wszystkich analizowanych miastach stawki rosną. Wzrost stóp procentowych i olbrzymi napływ uchodźców z Ukrainy po wybuchu wojny w lutym 2022 (docelowo szacowany na ok. 3 mln osób) wzmacnia perspektywy rynku na wynajem i zapowiada dalszy wzrost stawek.

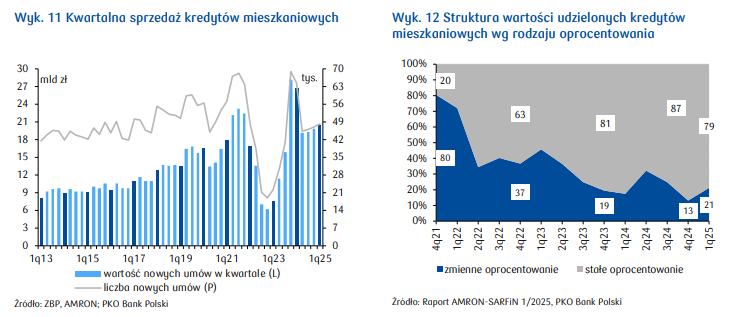

W 4q21 odnotowano nadal wysoką sprzedaż kredytów mieszkaniowych – wg Związku Banków Polskich wartość nowo udzielonych kredytów mieszkaniowych wyniosła 22,6 mld zł (-3,3% q/q; +36,6% r/r). Wyniki całego roku były rekordowe – wartość sprzedanych kredytów wyniosła 85,7 mln zł – najwięcej w historii rynku hipotecznego w Polsce. Rekordowa była również liczba udzielonych kredytów – 256,5 tys., najwięcej po 2008 (wówczas było to 286,8 tys.). Średnia wartość udzielonego kredytu ogółem w 4q21 wzrosła do 350,5 tys. zł (14,9% r/r; 3,4% q/q).

Liczba kredytów mieszkaniowych stopniowo maleje

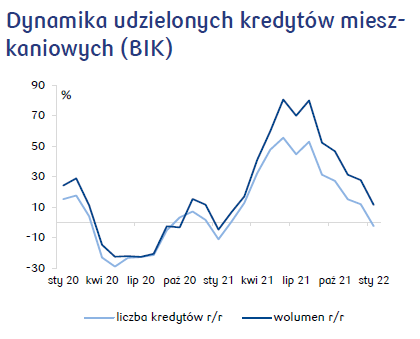

Według Biura Informacji Kredytowej od września 2021 dynamika wartości i liczby kredytów mieszkaniowych stopniowo słabnie. Spadek liczby udzielonych kredytów (-2,4% r/r) w styczniu 2022 zapowiada zmianę trendu, związaną prawdopodobnie ze zmianami nastrojów konsumentów, jak i zaostrzaniem polityki kredytowej banków. W lutym 2022 wartość zapytań o kredyty mieszkaniowe zmalała aż o 29,2% r/r (-21,1% r/r w styczniu 2022), a liczba zapytań zmalała o 36,3%r/r (-25,9% r/r w styczniu 2022).

Sprzedaż deweloperów

Według monitoringu JLL rynków mieszkaniowych, w 4q21 w największych aglomeracjach deweloperzy sprzedali 15 tys. mieszkań – podobnie jak w 3q21, o 7,7% więcej r/r. Liczba mieszkań wprowadzonych do sprzedaży w tych aglomeracjach wyniosła 14,7 tys. (+7% q/q; +21% r/r). Łącznie w 2021 sprzedano 69 tys. mieszkań (nieco poniżej rekordu z 2017); wprowadzono do sprzedaży 58,1 tys. mieszkań (znacząco mniej w porównaniu z rekordowymi prawie 70 tys. w 2017). W ofercie na koniec 2021 było 37,4 tys. mieszkań (+2,2% q/q; -23% r/r). Przytoczone statystyki sygnalizują ograniczenia podażowe, co tłumaczy wysokie ceny mieszkań nawet przy słabnącym popycie.

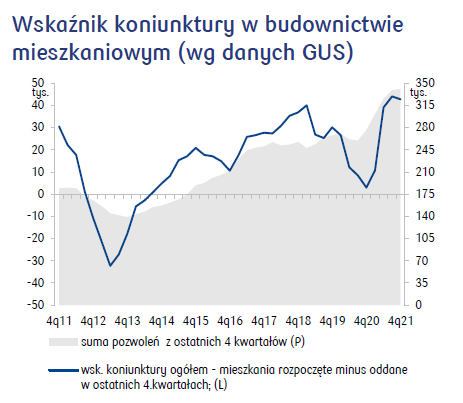

Koniunktura budownictwa mieszkaniowego

Wskaźnik koniunktury budownictwa mieszkaniowego ogółem (różnica liczby mieszkań rozpoczętych i oddanych do użytku w ostatnich 4 kwartałach w 4q21 utrzymywał się na wysokim poziomie, niemniej nieco niższym w porównaniu z 3q21. Wysoka liczba mieszkań w toku budowy i zapas pozwoleń na budowę wypełniają portfel wykonawców na najbliższe kwartały.

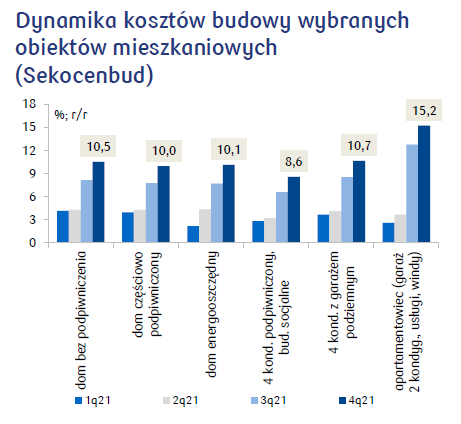

Koszty budowy (bez kosztu gruntu) wybranych obiektów wg bieżących stawek kosztorysowych SEKOCENBUD w 4q21 silnie wzrosły o 8,6 1 5,2% r/r zależnie od obiektu (6,6 12,7% r/r w 3q21). Zaburzenia na rynkach wielu surowców wykorzystywanych w budownictwie oraz problemy z siłą roboczą (powroty Ukraińców do ojczyzny ) po inwazji Rosji na Ukrainę prawdopodobnie wzmocnią tendencje wzrostowe kosztów budowy.

Dostępność mieszkań

Dostępność mieszkania wyrażona liczbą metrów do nabycia za przeciętne wynagrodzenie w 4 q21 zmalała r/r w 8 stolicach wojewódzkich, w pozostałych była podobna jak rok temu. Pogorszenie dostępności jest konsekwencją szybszego wzrostu cen mieszkań niż wzrostu wynagrodzeń.

UKNF zaleca bankom zaostrzenie kryteriów badania zdolności kredytowej nie później niż do końca marca. W szczególności, przy wyliczaniu zdolności kredytowej banki mają uwzględniać wyższe koszty utrzymania gospodarstwa domowego, a do liczenia zdolności kredytowej przyjmować oprocentowanie powiększone o 5pp (a nie 2,5pp jak dotychczas). Zaostrzone warunki zmniejszą dostępność kredytów mieszkaniowych dla części potencjalnych kredytobiorców.

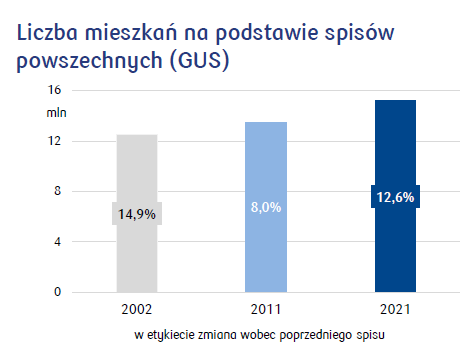

Pierwsze wyniki NSP 2021 pokazują umiarkowany spadek liczby ludności (do 38,1 mln ) i istotny wzrost liczby mieszkań (do 2 mln). Zasoby mieszkaniowe wzrosły w porównaniu z 2011 o prawie 13%. Jest to skutek kilku ostatnich lat intensywnego budownictwa. Wzrosła też przeciętna powierzchnia mieszkania do 73,8 m kw. (70,1 m kw. w 2011). Konsekwencją tych zmian jest znacząca poprawa wskaźnika nasycenia do 398 mieszkań na 1000 osób. Polska jest jednak nadal znacznie poniżej średniej unijnej (493 mieszkania).

W scenariuszu bazowym zakładamy wzrost cen mieszkań o 3% w 2022, a więc poniżej prognozowanego poziomu inflacji. Na prognozę składają się:

- wolno rosnąca podaż mieszkań z uwagi na wysokie koszty budowy (wysokie ceny działek, wysokie koszty materiałów i pracy; dwa ostatnie czynniki wzmacnia konflikt w Ukrainie, którego skutkiem są zaburzenia na rynkach pracy i materiałów budowlanych), jak i być może wstrzymywanie się deweloperów z wchodzeniem w warunkach niepewności w nowe, wieloletnie projekty;

- zaostrzone normy efektywności energetycznej budynków i koszty DFG, które deweloperzy uwzględnią w cenach mieszkań;

- wyraźny spadek popytu na mieszkania w warunkach szybkich podwyżek stóp procentowych oraz powściągliwości nabywców związanej z wojną w Ukrainie;

- spadek dostępności cenowej mieszkań;

- spadek zdolności kredytowej w wyniku podwyżek stóp procentowych oraz ostatnich zaleceń KNF dla banków.

- W warunkach trudnej przewidywalności otoczenia nie można wykluczyć scenariusza szybszego wzrostu cen mieszkań powodowanego przez:

- silny negatywny szok podażowo-kosztowy związany z wojną;

- silny wzrost popytu na mieszkania w związku z potrzebą zaspokojenia potrzeb mieszkaniowych uchodźców;

- łagodniejszy cykl podwyżek stóp procentowych lub szybkie zakończenie tego cyklu w związku z obniżeniem się prognoz wzrostu gospodarczego, ale bez pogorszenia sytuacji na rynku pracy.

Źródło: Centrum Analiz PKO Banku Polskiego