Polska ziemia w cenie

W ostatnich latach, ceny transakcyjne działek w największych miastach znacząco wzrosły, czyniąc inwestycje w nieruchomości gruntowe coraz bardziej atrakcyjnym, ale i kosztownym przedsięwzięciem. Co sprawia, że ziemia w metropoliach staje się tak ceniona i jakie czynniki wpływają na wzrost tych cen?

Zwiększona urbanizacja i planowanie miast skupiające się na rozbudowie infrastruktury, komercyjnych i mieszkalnych projektow, przyciąga inwestorów chcących wykorzystać potencjał wzrostu wartości tych terenów. Dodatkowo, ograniczona dostępność gruntów w centrach miast sprawia, że każdy wolny fragment ziemi jest na wagę złota.

Pod koniec 2023 zaobserwowaliśmy zmianę trendu liczby wydawanych pozwoleń na budowę na rosnący. Deweloperzy do większej aktywności motywowani są spadkiem inflacji, a w ślad za nim oczekiwaniem na obniżki stóp procentowych i większy popyt na nieruchomości. W przypadku zarówno deweloperów, jak i inwestorów indywidualnych motywować mogą zmieniające się przepisy o planowaniu przestrzennym, w szczególności zmiany w wydawaniu decyzji o warunkach zabudowy, a także stabilizacja cen materiałów budowlanych. Powyższe powinno być źródłem ponownego zwiększenia popytu na działki budowlane i prowadzić do wzrostu ich cen i to wydanie Pulsu Nieruchomości poświęcamy właśnie rynkowi gruntów.

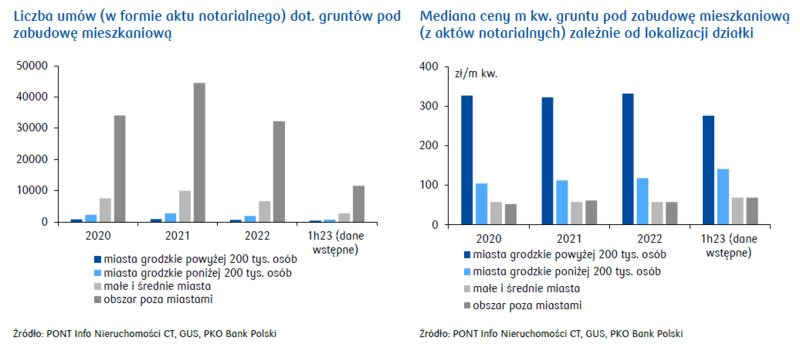

Statystyka na podstawie aktów notarialnych zarejestrowanych przez starostę powiatu, choć opóźniona z powodów proceduralnych, dzięki dużej liczebności notowań daje przesłanki do oceny trendów cenowych. Wstępne dane za 1h23 wskazują na znaczny – o ok. 20% – wzrost cen gruntów pod zabudowę mieszkaniową w porównaniu z 2022. W 1h23 średnia cena za m kw. gruntów przeznaczonych pod zabudowę mieszkaniową wzrosła w miastach ogółem do 128 zł, o ok. 22% r/r (dane z ok. 3,8 tys. aktów w 1h23). Cena gruntów pod zabudowę w miastach powyżej 200 tys. mieszkańców wyniosła 276 zł za m kw. (vs 332 zł w 2022), jej niższy poziom może wynikać z relatywnie małej liczebności (384 transakcji w 1h23), jak i już wysokiego poziomu cen w największych miastach. Znacząco – do 141 zł za m kw. (o 20% wobec 2022) wzrosła cena pod zabudowę mieszkaniową w miastach grodzkich o liczbie mieszkańców poniżej 200 tys. (dane z 742 transakcji w 1h23). Cena m kw. gruntu w małych i średnich miastach wzrosła o 19% r/r, do 69 zł, wstępna liczba transakcji w tych lokalizacjach wyniosła 2,7 tys. w 1h23. Ceny działek poza miastami wzrosły o 21% r/r (do 69 zł za m kw. w 1h23; 11,5 tys. aktów w 1h23).

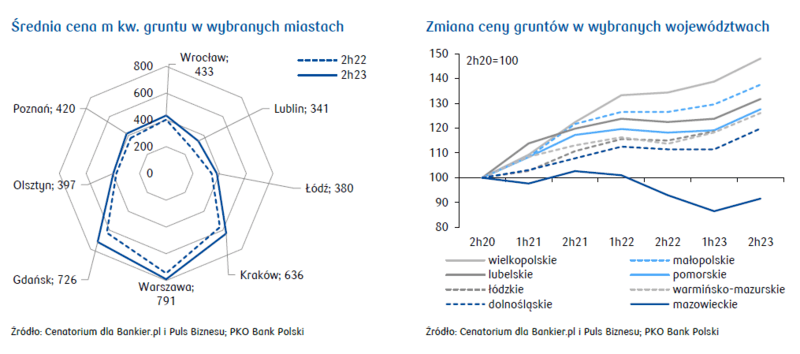

Według danych Cenatorium w 2h23 w grupie największych miast ceny transakcyjne gruntów pod zabudowę były najwyższe w Warszawie, Gdańsku i Krakowie, najniższe natomiast w Lublinie i Łodzi. W 2h23 nastąpił znaczący wzrost cen działek pod zabudowę w Lublinie (+26,8% r/r) i Gdańsku (+15,5% r/r); w Łodzi, Krakowie i Poznaniu ceny wzrosły r/r o prawie 12%. Niewielki wzrost – o 6% r/r wystąpił w Warszawie, która charakteryzuje się najwyższym poziomem cen gruntów.

W przypadku analizowanych województw w 2h23 wzmocniła się tendencja wzrostowa cen transakcyjnych gruntów, obserwowana już w 1h23, po ok. roku względnej stabilizacji. Ten trend wystąpił też w województwie mazowieckim, w którym wcześniej notowano niewielkie spadki po znaczących wzrostach we wcześniejszych latach. Ograniczona dostępność terenów budowlanych w największych miastach powoduje, że ceny gruntu w tych miastach są kilkukrotnie wyższe w porównaniu z lokalizacjami w obszarze poza miastem (powiaty graniczące z centrami aglomeracji).

Według wyników cyklicznej ankiety NBP (ok. 23% deweloperów aktywnych w budownictwie wielorodzinnym) przytoczonych w raporcie NBP za 4q23 dot. rynku mieszkaniowego, ceny ziemi netto pod wielorodzinne projekty mieszkaniowe wzrosły średnio r/r o 20% w przeciętnych lokalizacjach i o 32% w bardzo dobrych lokalizacjach (w 2022 odpowiednio 17% i 30%). W przypadku 6 największych miast wzrost r/r był wyższy – o 22% w przeciętnych lokalizacjach i o 34% w bardzo dobrych lokalizacjach. Według ankietowanych w 2023 zmalała podaż działek w dobrych lokalizacjach, pozostałe wymagają większych kosztów i są czasochłonne w przygotowaniu.

Ceny ofertowe działek w 2h23 rosły wolniej r/r, za wyjątkiem działek rekreacyjnych

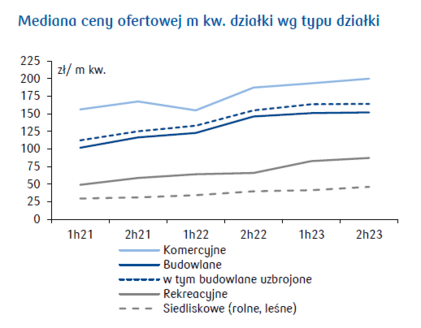

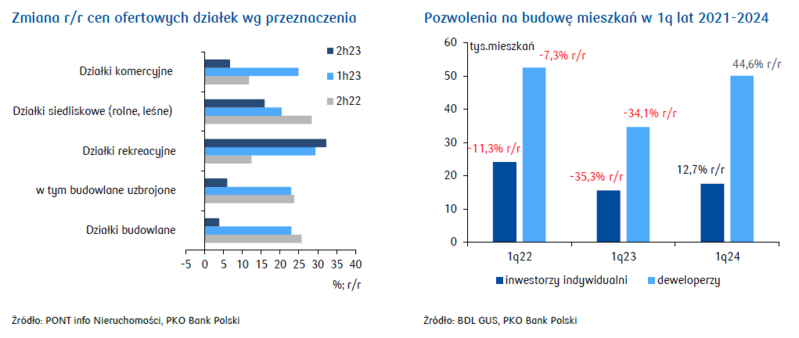

Ceny ofertowe działek są zróżnicowane zależnie od przeznaczenia działek. Najdroższe są działki komercyjne – mediana ich ceny kształtowała się w 2h23 na poziomie ok. 200 zł za m kw. i wzrosła o 7% r/r; niewielki wzrost może wynikać ze słabszego popytu w 2h23 wobec gorszych nastrojów inwestycyjnych w 2023. Mediana ceny ofertowej m kw. działki budowlanej w 2h23 wynosiła 152 zł za m kw. (4% r/r), a w przypadku uzbrojonej – 164 zł za m kw. (6% r/r). Wzrost cen ofertowych tych działek w 2h23 wyhamował, prawdopodobnie z uwagi na słabszy popyt ze strony budownictwa indywidualnego, wrażliwego na wzrost kosztów budowy.

W niepewnym otoczeniu regulacyjnym oraz makroekonomicznym w okresie od 3q22 do 2q23 inwestorzy ograniczyli występowanie o pozwolenia na budowę, co osłabiało presję na zakup gruntów budowlanych i w konsekwencji stabilizowało ich ceny ofertowe. W 2023 liczba pozwoleń na budowę zmalała o ok. 20% r/r, trend zmienił się na rosnący pod koniec roku. W 1q24 liczba pozwoleń na budowę wzrosła o 45% r/r w przypadku deweloperów i o 13% r/r w przypadku inwestorów indywidualnych (vs odpowiednio spadek o 34% r/r i o 35% r/r w 1q23). Ta sytuacja sprzyja wzmocnieniu trendu wzrostowego cen działek budowlanych w 2024. W 2023 znacząco wzrosły ceny działek rekreacyjnych – o 29% r/r w 1h23 i o 32% r/r w 2h23, wynosząc 88 zł za m kw. Te tendencje cenowe ilustrują utrzymujące się zainteresowanie działkami rekreacyjnymi. Istotne mogą być zakupy ziemi, pobudzane motywem ochrony oszczędności, różnicowania portfela aktywów, jak i obserwowaną od kilku lat tendencją wyprowadzania się w strefę podmiejską, wzmacnianą upowszechnieniem hybrydowego modelu pracy.

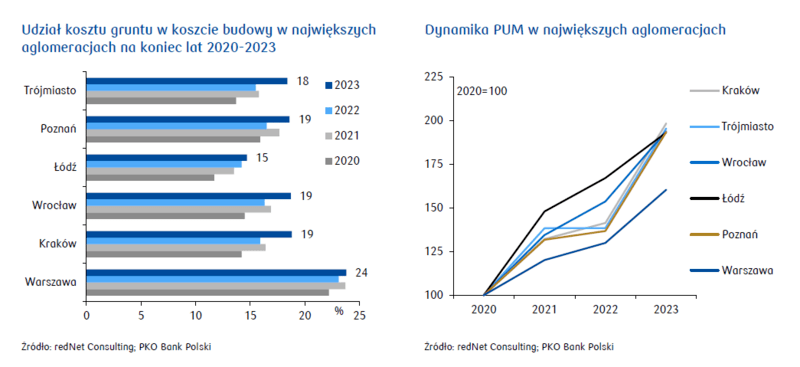

Udział kosztu gruntu w koszcie budowy znacząco wzrósł

Na wysokie ceny gruntów pod zabudowę pośrednio wskazuje koszt PUM (powierzchnia użytkowa mieszkania). Jest to pośrednia informacja o cenie gruntu. Cena gruntu przeliczona na m kw. PUM zależy od wielu czynników – w szczególności od okresu zakupu gruntu przez dewelopera, intensywności zabudowy (wielkość budynku i liczby kondygnacji), kosztów ewentualnego oczyszczenia gruntów postindustrialnych przed podjęciem budowy, jak i kosztów uzbrojenia działki czy przełożenia istniejącej infrastruktury technicznej. Według danych redNet Consulting w 2h23 cena gruntu przeliczona na m kw. PUM w 6 największych aglomeracjach po roku wolniejszego wzrostu, ponownie zaczęła silnie rosnąć.

W ostatnich czterech latach wzrost był najsilniejszy w Krakowie i Trójmieście. Na koniec 2023 udział wartości gruntu w koszcie budowy mieszkania był najwyższy w Warszawie (23,8%; +0,7 pp r/r), najniższy w Łodzi (14,7%; +0,5 pp r/r). We wszystkich analizowanych miastach udział gruntu w koszcie budowy wzrósł, najbardziej w Krakowie (+2,9 pp r/r) i Trójmieście (+2,9 pp r/r).

W 2023 ożywiony głównie rynek gruntów mieszkaniowych

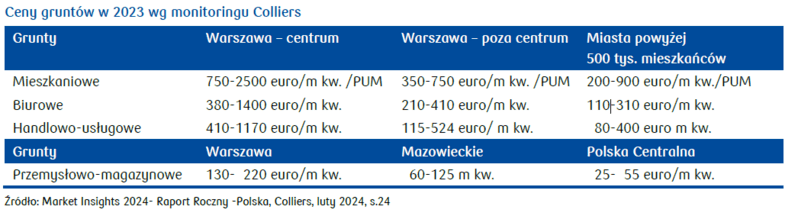

Monitoring rynku gruntów prowadzony przez Colliers wskazuje na ożywienie w 2023 w segmencie gruntów mieszkaniowych, stabilizację w segmencie biurowym i handlowym oraz lekką korektę na rynku magazynowo-logistycznym.

Ożywienie na rynku mieszkaniowym w 2h23 skutkowało wzrostem popytu na grunty, co przy małej dostępności gruntów do zabudowy, szczególnie w największych miastach, skutkowało presją na wzrost cen gruntów, a także wzrostem zainteresowania rewitalizacją terenów przemysłowo-usługowych. Niskie zainteresowanie gruntami przeznaczonymi pod obiekty biurowo-usługowe przełożyło się na stabilizacją rynku. Spowolnienie na rynku magazynowo-logistycznym przyczyniło się do lekkiej korekty cenowej wobec poprzedniego roku.

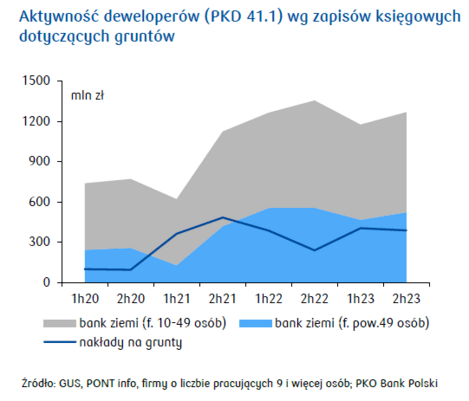

Banki ziemi deweloperów giełdowych uzupełniane na bieżąco

Zapisy księgowe firm deweloperskich (zagregowane dane dla PKD 41.1 ze sprawozdawczości firm dla GUS) wskazują na niewielki (-6% r/r) spadek banku ziemi w 2023, który nastąpił głównie w 1h23. Jest to efekt pogorszenia koniunktury w 1h23 na rynku mieszkaniowym, a także mniejszych zakupów na rynku mieszkaniowym, a także mniejszych zakupów w warunkach wysokich cen gruntów. W 2h23 bank ziemi w porównaniu z 1h23 wzrósł zarówno w przypadku dużych (powyżej 49 osób) deweloperów (12%), jak i mniejszych (10-49 osób) firm (5,3%). Na wzrost banku ziemi wpłynęła poprawa nastrojów inwestycyjnych po uruchomieniu BK2%.

Generalnie, niezależnie od koniunktury, działki z uporządkowaną sytuacją prawną i planistyczną oraz dobrym dostępem do infrastruktury znajdują nabywców. Więksi deweloperzy starają się utrzymywać odpowiedni bank ziemi pod przyszłe projekty i na bieżąco go uzupełniać. Rynek cechuje silna konkurencja, podaż dobrze przygotowanych gruntów jest ograniczona, co powoduje presję na ceny działek. Giełdowi deweloperzy mieszkaniowi w raportach podsumowujących wyniki 2023 sygnalizują aktywność w zakresie zakupu gruntów i zabezpieczenia terenów pod przyszłe budowy, przykładowo:

– Grupa Archicom zakupiła w 2023 grunty w atrakcyjnych lokalizacjach w największych miastach (w tym w Warszawie, Wrocławiu, Krakowie) za łączną kwotę 337 mln zł (środki pozyskane z emisji obligacji na kwotę 272 mln zł i emisji akcji na kwotę 220 mln zł). W 2024 deweloper przewiduje wprowadzenie na rynek 28 projektów mieszkaniowych (3000 mieszkań), w perspektywie średnioterminowej zakłada sprzedaż 4 tys. mieszkań rocznie.

– Grupa Echo Investment ma bank ziemi zabezpieczony na ok. 12 tys. mieszkań (w tym 44% w Warszawie), sukcesywnie ten bank uzupełnia; grupa dysponuje działkami, które nadają się do przekształcenia w ramach lex deweloper, takie działania podjęła w Katowicach.

– Dom Development zwiększył w ostatnim roku bank ziemi o 15% r/r; wg stanu na koniec 2023 ma zabezpieczone grunty na budowę ok. 19,9 tys. lokali w Warszawie, Trójmieście, Wrocławiu i Krakowie, co umożliwia stabilną działalność w najbliższych 3 latach.

– Grupa Kapitałowa Atal ma bank ziemi pozwalający na budowę 12,9 tys. mieszkań, co zabezpiecza działalność grupy na ok. 4 lata. W 2023 deweloper przeznaczył na zakupy gruntów 202,7 mln zł, co wg jego szacunków pozwoli na realizację 141 tys. m kw. pow. użytkowej mieszkań.

– Develia na koniec 2023 dysponowała działkami na 10 tys. mieszkań, deweloper powiększył w 2023 bank ziemi. Przyjęta strategia na lata 2024-2028 zakłada systematyczne uzupełnianie banku ziemi średnio pod 4-letnią sprzedaż i powiększanie bazy gruntów zabezpieczonych warunkowo; deweloper dąży do zbudowania banku gruntów pod ok. 16 tys. lokali w 2028 (uwzględniając grunty zabezpieczone warunkowo), przewiduje średniorocznie 500 mln zł na zakup gruntów pod nowe projekty.

– Victoria Dom stara się utrzymywać bank ziemi na 5 lat, rocznie wydaje na zakupy ziemi ok. 200 mln zł. Na koniec 2023 deweloper posiadał bank ziemi pozwalający na realizację ok. 7,1 tys. lokali, dodatkowo w umowach przedwstępnych miał zabezpieczone grunty na kolejne ok. 3, 2 tys. lokali mieszkalnych.

– Ronson na rynku warszawskim (70% działalności biznesowej) ma zabezpieczony grunt pod 4 tys. mieszkań.

– GK Murapol systematycznie odnawia bank ziemi, na koniec 1q24 deweloper dysponował aktywnym bankiem ziemi pod budowę blisko 20,4 tys. lokali o łącznej powierzchni użytkowej netto blisko 885 tys. m kw. w 16 miastach.

Przytoczone informacje od deweloperów giełdowych odbiegają w skali wolumenu od wcześniej przytoczonych danych GUS dla PKD 41.1. Może to wynikać z niekiedy innego przyporządkowania PKD deweloperom giełdowym, jak i okresu aktualizacji wyceny banku ziemi czy klasyfikacji nakładów na grunty.

Rozwiązaniem problemu braku atrakcyjnych działek pod zabudowę mieszkaniową są m.in.: (a) podejmowanie projektów na rewitalizowanych terenach w dużych miastach; (b) strategia zakupu gruntów kontrolowanych, która przyspiesza czas realizacji – przy zabezpieczeniu nabycia gruntu przeniesienie własności i pełna płatność ceny zakupu są odroczone do czasu uzyskania koniecznych zgód i decyzji administracyjnych; (c) realizacja projektów w mniejszych miejscowościach czy w strefie podmiejskiej pod warunkiem dobrej dostępności komunikacyjnej; (d) zakup terenów z przeznaczeniem wielofunkcyjnym, w przypadku których jest mniejsza konkurencja; (e) możliwość budowy osiedli mieszkaniowych na terenach po centrach handlowych (o powierzchni sprzedaży pow. 2000 m kw.) i starych biurowcach; (f) konsolidacja, która przez przejęcia banku ziemi pozwala przyspieszyć inwestycje; (g) alternatywne formy płatności (np. udziały w projektach deweloperskich, wspólne przedsięwzięcia właścicieli gruntów i deweloperów).

Postulatem deweloperów, którego realizacja miałaby zwiększyć podaż działek, jest udostępnienie pod budowę deweloperską gruntów Krajowego Zasobu Nieruchomości (KZN), utworzonego dla potrzeb zamkniętego w 2023 programu Mieszkanie Plus. Ten postulat wpisuje się w dyskusję nt sprawności budowy przez deweloperów i inwestorów publicznych.

W opinii obecnie kierujących resortem potencjał zasobu KZN jest przeszacowany z punktu widzenia wpływu na rynek gruntów budowlanych. KZN zgromadził 835 ha (grunty przekazane głównie przez Agencję Mienia Wojskowego, Krajowy Ośrodek Wsparcia Rolnictwa, Pocztę Polską, PKP), z czego ok. 80% jest przeznaczone pod budownictwo wielorodzinne. KZN powstał w 2017, pierwsza umowa dotycząca przekazania nieruchomości została zawarta w 1h20. Od 2020 KZN koncentrował się na tworzeniu z gminami społecznych inicjatyw mieszkaniowych (SIM), w 2022 powstało 35 takich spółek. Dotychczas wybudowano jeden blok z 40 lokalami, w 2024 przewidywane jest oddanie do użytku 469 lokali. W budowie jest 1,8 tys. lokali, a w przygotowaniu 24,7 tys.

Deweloperzy zwracają też uwagę na nowe ryzyka regulacyjne związane z podażą gruntów:

– Znowelizowane warunki techniczne (m.in. wymóg odległości placu zabaw od ulicy i parkingu) mogą spowodować, że szczególnie w zabudowie uzupełniającej niektóre działki będą miały mniejszy potencjał na zabudowę, a część działek z banków ziemi straci atuty inwestycyjne. W 2024 resort przesunął termin wejścia w życie ustawy na październik’24, co ma pozwolić na ew. przeprojektowania osiedli.

– Specustawa mieszkaniowa obowiązująca od 12.05.2023 wprowadziła obowiązek 1,5 miejsca parkingowego na każde nowo wybudowane mieszkanie, co ogranicza powierzchnię działek do zabudowy, a także skutkuje nieopłacalnością części projektów. Konsultowany obecnie (opublikowany 8.04.2024) projekt nowelizacji ustawy o społecznych formach rozwoju mieszkalnictwa zakłada zmiany w specustawie mieszkaniowej, w tym m.in. rezygnację z określania na poziomie krajowym minimalnego współczynnika liczby miejsc postojowych. Oznacza to powrót do zasad obowiązujących przed 2023 – w uchwałach o ustaleniu lokalizacji inwestycji mieszkaniowej pozostanie przepis upoważniający radę gminy do określenia w lokalnych standardach urbanistycznych liczby miejsc postojowych niezbędnych dla obsługi realizowanej inwestycji mieszkaniowej.

– Nowelizacja ustawy o planowaniu przestrzennym (weszła w życie we wrześniu’23) w średnim okresie może przyczynić się do ograniczenia podaży gruntów przeznaczonych pod zabudowę mieszkaniową i utrzymywania ich wysokich cen. Przyjęte rozwiązania dotyczące warunków zabudowy – w szczególności ograniczenie analizowanego obszaru do warunków zabudowy (wymagania ustalane w oparciu o najbliższe sąsiedztwo), warunki zabudowy tylko wtedy, gdy gmina uchwali plan ogólny przewidujący położenie działki w obszarze uzupełnienia zabudowy (plany powinny powstać do końca 2025) oraz wprowadzony okres ważności decyzji (5 lat) mogą zmniejszyć podaż gruntów pod zabudowę.

Źródło: raport analityczny PKO Banku Polskiego