Rynek mieszkaniowy w Polsce: uwarunkowania makroekonomiczne

Rok 2022 zakończył się silnym wzrostem PKB, o 4,9% wobec 6,8% w 2021. W rozbiciu kwartalnym obserwowaliśmy jednak silne pogorszenie koniunktury, w 4q22 do zaledwie 2,0% r/r, a według danych odsezonowanych PKB był nawet o 2,4% niższy niż kwartał wcześniej. Gospodarka wyraźnie wkroczyła w okres hamowania, którego apogeum przypadło najpewniej na przełom 2022 i 2023.

Wzrost gospodarczy i koniunktura

Dekoniunktura jest najsilniej widoczna w wynikach konsumpcji prywatnej, która w 4q22 spadła o 1,5% r/r, podczas gdy pozytywnie zaskoczyła silna aktywność inwestycyjna (wzrost o 4,9% r/r). Wyniki konsumpcji sugerują, że gospodarka wkroczyła w okres recesji konsumenckiej, wywołanej przez głęboki spadek dochodów realnych spowodowany przez wysoką inflację oraz podwyżki stóp procentowych NBP. Spadek konsumpcji byłby zdecydowanie głębszy gdyby nie napływ uchodźców. Za ich sprawą populacja konsumentów zwiększyła się o 3-4%, co m.in. widać w relatywnie stabilnym popycie na dobra pierwszej potrzeby. Zakładamy, że spadki konsumpcji utrzymają się do 3q23, a popyt konsumpcyjny zacznie rosnąć r/r dopiero w 4q23, wraz ze spadkiem inflacji i odbudową realnych dochodów. Pomimo lepszych wyników inwestycji (wzrost o 1,4% w skali roku) i eksportu, w 2023 gospodarka będzie balansować na krawędzi stagnacji, z możliwym spadkiem PKB w ujęciu r/r w 1q23 i 3q23.

Sytuacja na rynku pracy jest i pozostanie stabilna.

Pomimo wyraźnego pogorszenia koniunktury sytuacja na rynku pracy jest i pozostanie stabilna. Z powodów strukturalnych (czynniki demograficzne, niedobory pracowników i napływające BIZ) nie widzimy przestrzeni do wzrostu stopy bezrobocia. Większość firm decyduje się na „chomikowanie” pracy, m.in. licząc, że okres dekoniunkutry będzie relatywnie krótki, a także obawiając się trudności w ponownym pozyskaniu pracowników. Dostosowania na rynku pracy zachodzą przez hamowanie procesu powstania nowych miejsc pracy oraz realny spadek wynagrodzeń.

Inflacja nadal dwucyfrowa

Inflacja CPI w lutym osiągnęła szczyt na poziomie 18,4% r/r, po czym do końca 2023 spadnie do ok. 7% r/r za sprawą efektu wysokiej bazy statystycznej, niższych cen paliw, dezinflacji żywnościowej oraz powolnego obniżania się inflacji bazowej. W kolejnych latach dalszy spadek inflacji będzie utrudniony przez odchodzenie od anykryzysowych działań ograniczających inflację (pełna rezygnacja z tarcz antyinflacyjnych, odmrożenie cen nośników energii). Do celu NBP inflacja wróci najwcześniej w 2h25. Dobre wyniki całoroczne maskują silne spowolnienie wzrostu gospodarczego, które nastąpiło w drugiej połowie minionego roku. 2023 będzie rokiem recesji konsumenckiej. W 2h23 spadek inflacji zatrzyma obniżanie się realnych dochodów i otworzy przestrzeń do odbudowy popytu konsumpcyjnego. Dostosowania na rynku pracy odbędą się głównie za pomocą obniżenia dynamiki wynagrodzeń, przy braku istotnego wzrostu stopy bezrobocia. Od marca czeka nas solidna dezinflacja, ale powrót do celu NBP to kwestia 2h25. Ryzykiem jest uporczywość inflacji bazowej.

Stopy procentowe

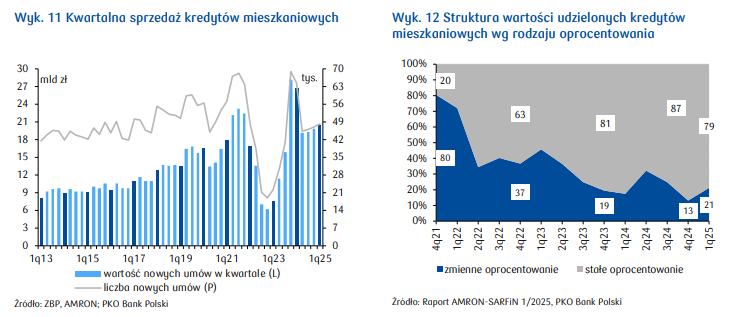

W obliczu dwucyfrowej inflacji RPP podtrzymuje, że cykl podwyżek stóp procentowych został jedynie zawieszony, a w razie konieczności może zostać wznowiony. Zakładamy, że ponowne podwyżki stóp procentowych byłyby możliwe jedynie przy wystąpieniu nowych szoków, a „praktycznie” cykl dobiegł już końca. Według Prezesa NBP od września – października’23 inflacja CPI będzie już jednocyfrowa, a wraz z jej silnym spadkiem pojawi się przestrzeń do ostrożnych obniżek stóp procentowych. Zakładamy, że pod koniec 2023 RPP może obniżyć stopę referencyjną do 6,25%. Dokonane zacieśnienie pieniężne oraz zaostrzenie polityki kredytowej ze względów regulacyjnych skutkowało pierwszym od 2002 spadkiem rocznej dynamiki złotowych kredytów mieszkaniowych. W 4q22 ich wolumen spadł o 1,6% r/r, a w styczniu 2023 o 2,4% r/r. RPP bez oficjalnego końca cyklu podwyżek stóp procentowych, ale Prezes NBP nie wyklucza obniżek w 4q23.

Globalne banki centralne są coraz bardziej zdeterminowane do zwalczania wysokiej inflacji za pomocą wyższych stóp procentowych. Przedstawiciele Fed zapowiadają podwyżki stóp znacząco powyżej 5%, z kolei decydenci z EBC wskazują na konieczność podwyżek stóp powyżej 4%. Oczekujemy, że w obydwu przypadkach cykle podwyżek zostaną jednak zakończone do połowy roku.

Źródło: Centrum Analiz PKO Banku Polskiego