Rynek nieruchomości w Polsce. Jest szansa na spadek cen mieszkań?

W drugim półroczu 2022 r. pojawiają się coraz liczniejsze sygnały spowolnienia wzrostu czy nawet spadku cen wielu materiałów budowlanych. Wolniej rosną również koszty pracy i gruntu.

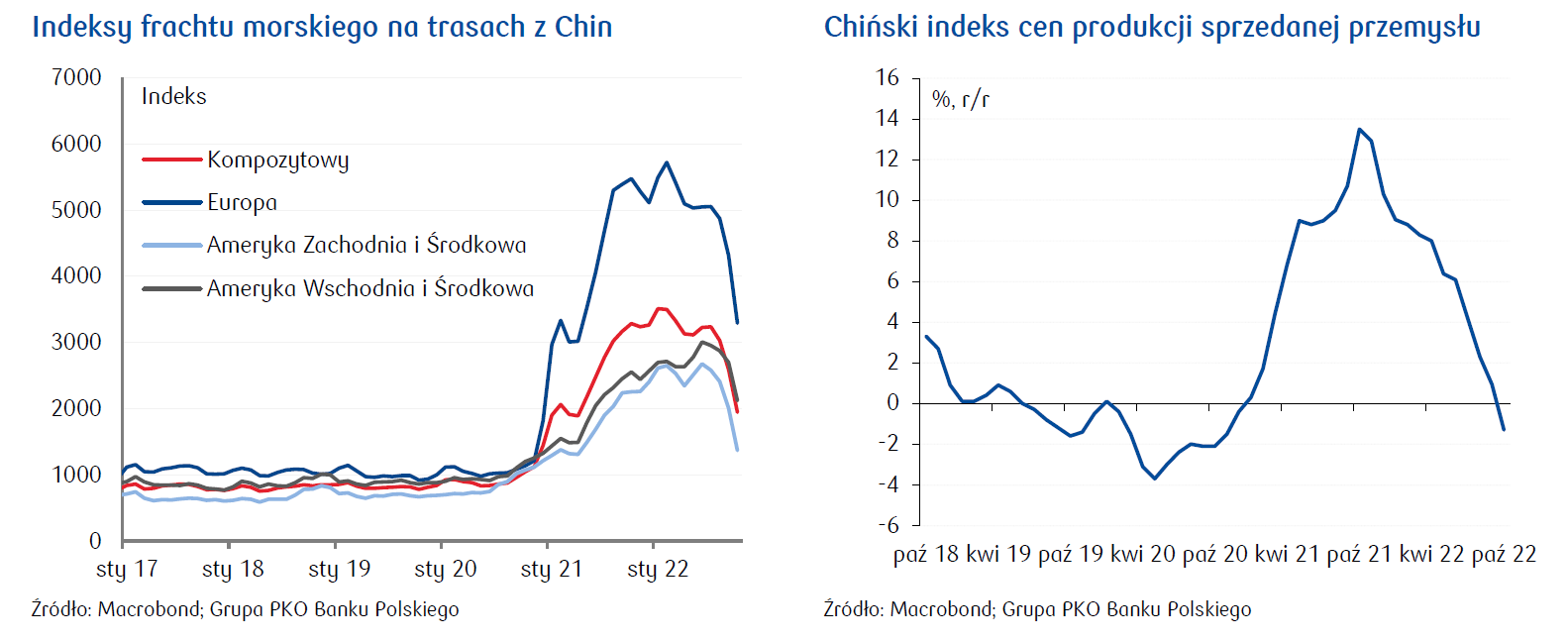

Główną przyczyną odwrócenia trendu jest dynamiczne przejście gospodarki, a w szczególności sektora budowlanego, z fazy boomu w fazę recesji. Obecnie obserwujemy szereg sygnałów, które należy utożsamiać z nadchodzącym wyraźnym spadkiem presji inflacyjnej np. wysokie stany magazynowe, spadek płac w ujęciu realnym, spadek podaży pieniądza M1, silne zaostrzenie polityki monetarnej przez główne banki centralne czy udrożnienie globalnego transportu morskiego, owocujące spadkami stawek frachtu.

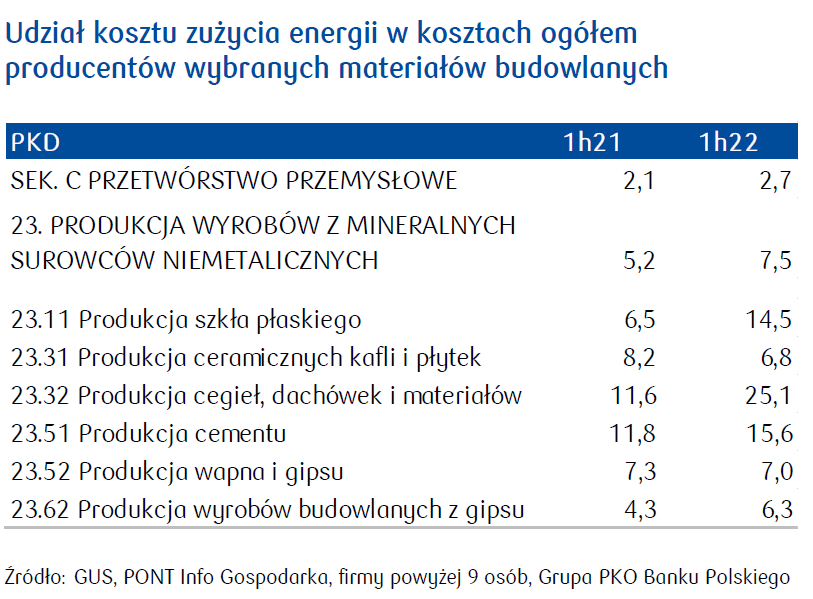

Na dziś głównym zagrożeniem dla kosztów budowy są ceny energii. Proces technologiczny produkcji wielu materiałów budowlanych jest bardzo energochłonny, co sytuuje ich producentów w grupie branż przemysłowych o najwyższym udziale kosztów zużycia energii w kosztach ogółem.

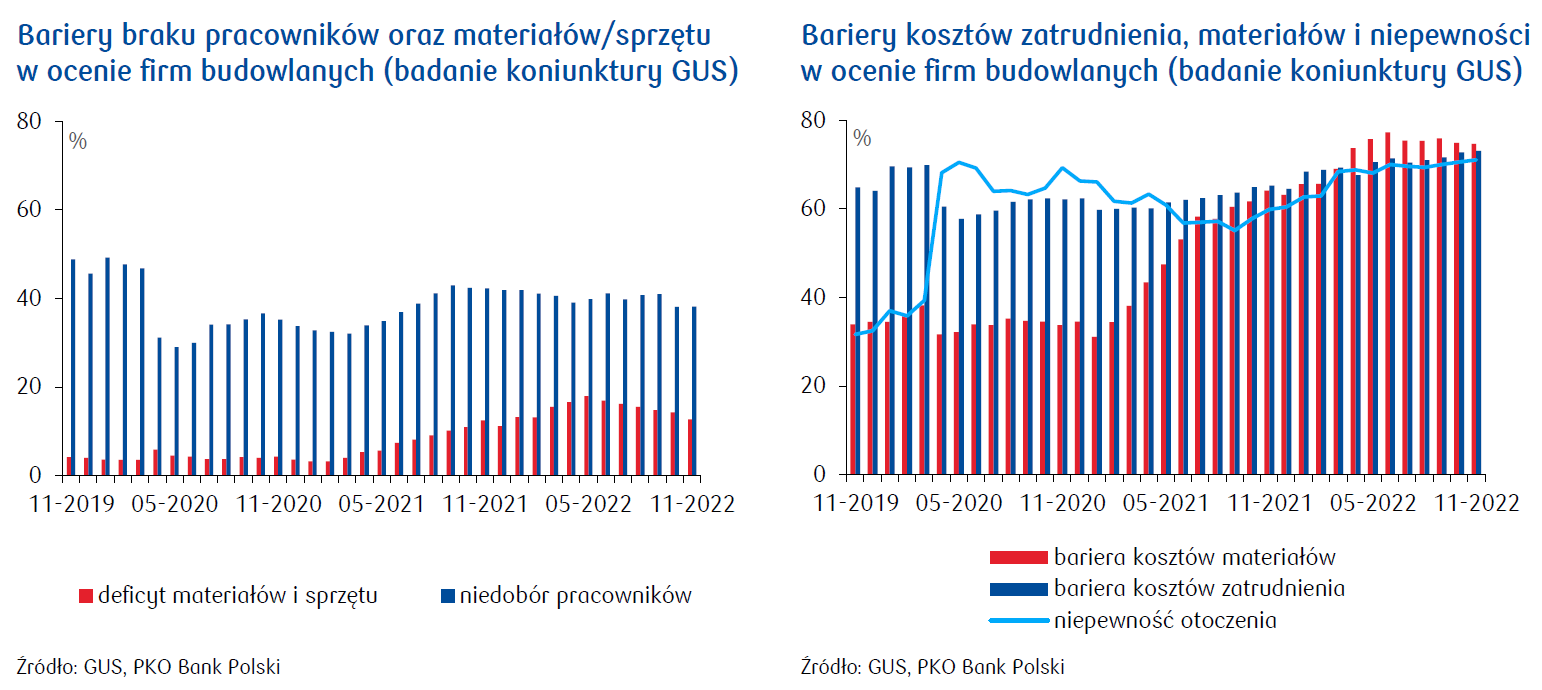

Doświadczenia dwóch ostatnich lat – negatywne szoki podażowe po pandemii Covid-19 oraz w wyniku rosyjskiej agresji na Ukrainę – zwiększyły istotnie poziom nieprzewidywalności kosztów projektów. Większa niepewność to obecnie niewątpliwie jeden z ważniejszych czynników determinujących decyzje generalnych wykonawców.

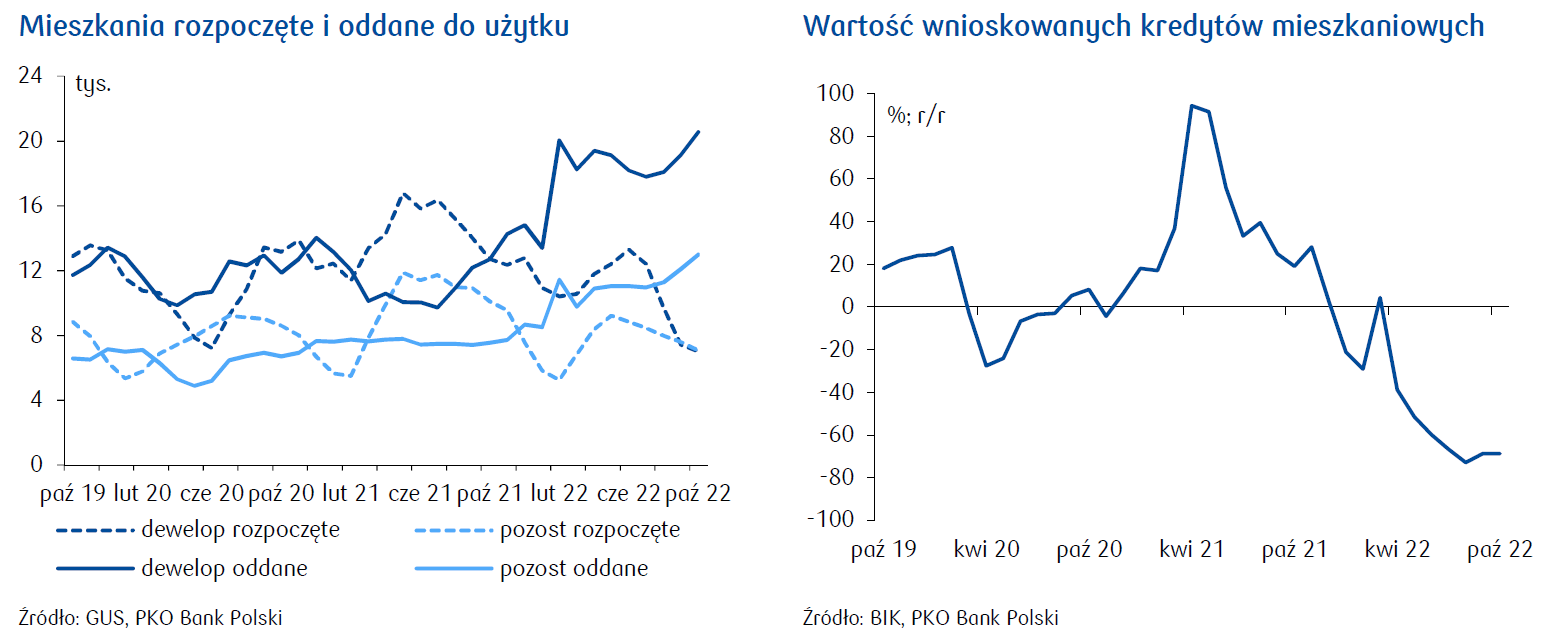

W ocenie analityków spadek kosztów budowy nie doprowadzi do szybkiej reaktywacji budownictwa kubaturowego z uwagi na znaczące osłabienie strony popytowej, niemniej poprzez wsparcie rentowności projektów pomoże zahamować zapaść nowej podaży.

Ceny materiałów budowlanych rosną coraz wolniej

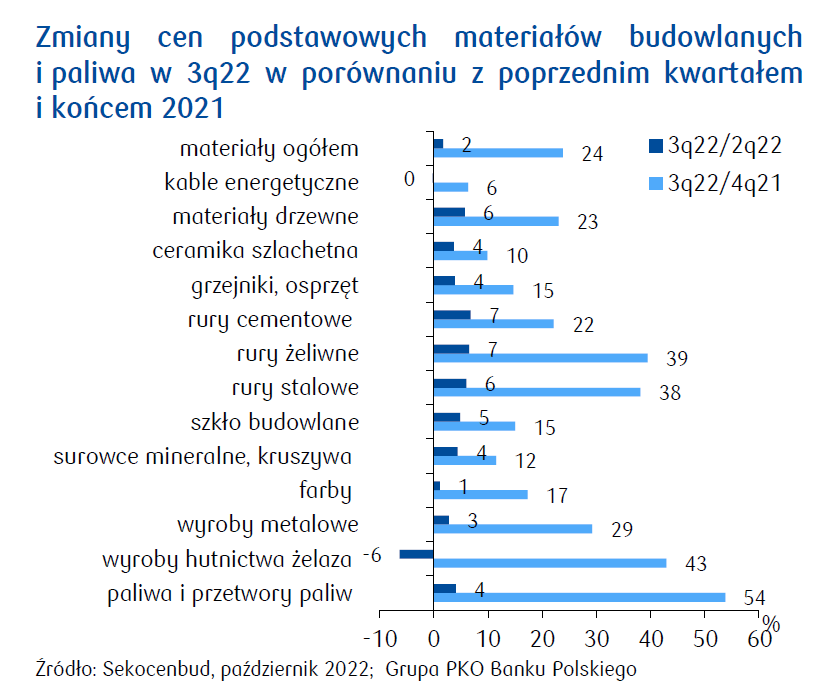

W 2h22 pojawiają się coraz liczniejsze sygnały spowolnienia wzrostu cen wielu materiałów budowlanych. O ile ceny materiałów ogółem (monitorowane przez Sekocenbud dla potrzeb kosztorysów) w 3q22 w porównaniu z końcem 2021 były przeciętnie o ¼ wyższe, to w zestawieniu z poprzednim kwartałem (2q22) były wyższe już tylko o kilka procent lub nie zmieniły się. Ceny wyrobów hutniczych, w przypadku których w poprzednim roku występowały rekordowe, kilkudziesięcioprocentowe wzrosty, w 3q22 spadły.

W ostatnich latach przez rynek budowlany przeszły dwie fale wzrostu cen – pierwsza na przełomie lat 2020/2021, kiedy gospodarki wielu krajów zaczęły się odbudowywać po pandemii Covid-19 i ograniczona podczas pandemii podaż nie nadążała za gwałtownym wzrostem popytu. Dodatkowo, na takie obciążenia nie był przygotowany transport i mocno wzrosły stawki frachtu. Gdy po blisko roku ceny materiałów zaczęły się stabilizować, nastąpił kolejny szok podażowy, tym razem wywołany inwazją Rosji na Ukrainę. Na wzrost cen materiałów wpłynęły przede wszystkim gwałtowny skok cen nośników energii związany z sankcjami gospodarczymi nałożonymi na Rosję oraz załamanie dostaw surowców z obszarów dotkniętych działaniami wojennymi. Istotne jest też osłabienie złotego, które podnosi ceny importowanych towarów.

Wysokie ceny energii i przedłużająca się wojna skutkują pogorszeniem koniunktury gospodarczej w wielu krajach, w tym w Polsce. Jej efektem jest osłabienie popytu, w tym także ze strony budownictwa, co przy jednoczesnej odbudowie podaży przekłada się na wyhamowanie cen materiałów budowlanych.

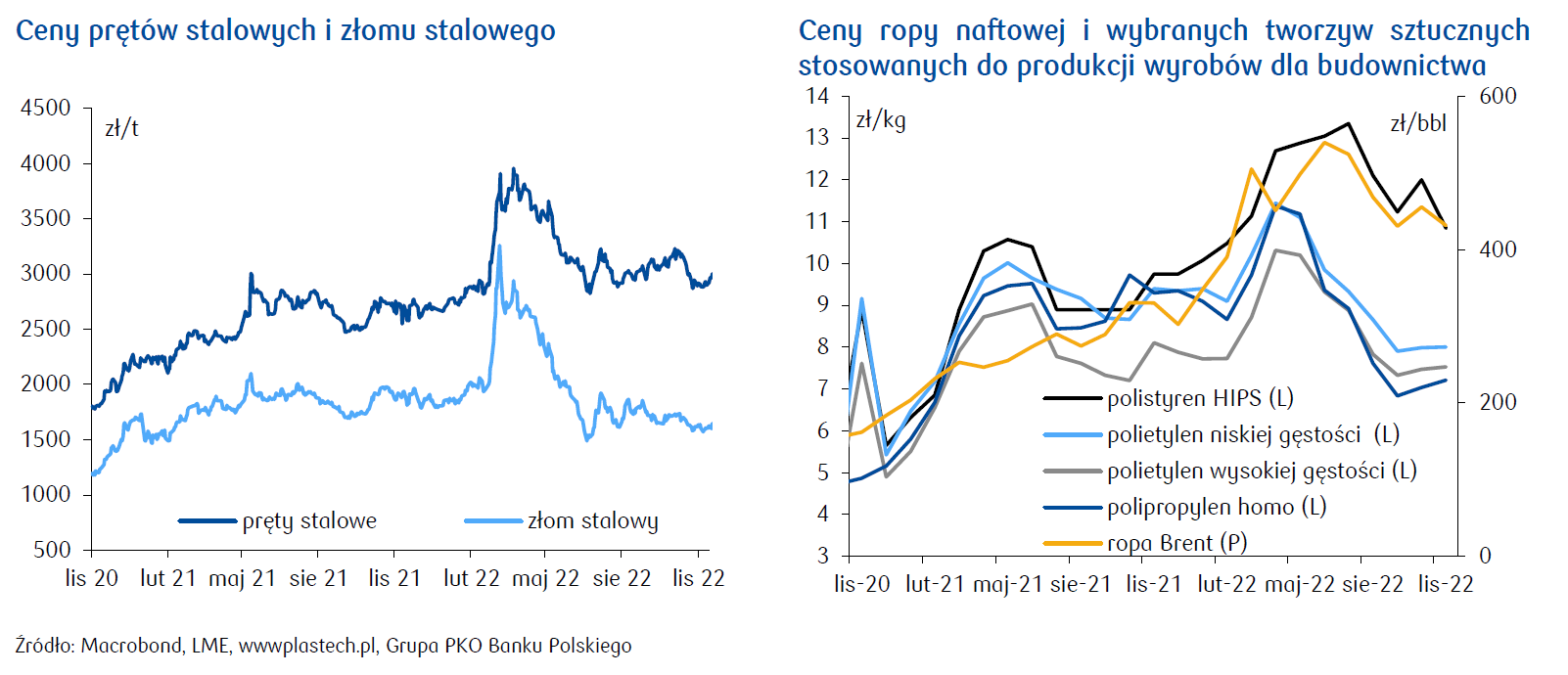

Dobrym przykładem zmian trendów cenowych materiałów dla budownictwa w ostatnich latach są ceny wyrobów stalowych. Wzrost popytu po pandemii przy krótkookresowo ograniczonych mocach przerobowych hut skutkował silnym wzrostem cen ich wyrobów. Gdy podaż zaczęła dostosowywać się do wysokiego popytu, a ceny stabilizować, nastąpił kolejny szok – działania wojenne zamknęły dwa ważne dla hutnictwa rynki surowcowe, jakimi były rynek rosyjski i ukraiński (3. i 5. eksporter netto). Jednocześnie sankcje gospodarcze nałożone na Rosję przyczyniły się do wzrostu do rekordowych poziomów cen nośników energii, co szczególnie silnie odczuły huty stali, które należą do najbardziej energochłonnych zakładów.

Obserwowana obecnie zmiana sytuacji w kierunku spadków cen odzwierciedla tendencje recesyjne w wielu krajach. W przypadku rynku stali istotny jest spadek popytu ze strony Chin, które są konsumentem około połowy światowej produkcji stali. Spowolnienie gospodarki chińskiej oraz polityka „zero Covid” ograniczają popyt m.in. na wyroby stalowe i dają przesłanki do spadkowych tendencji cen wyrobów stalowych na światowym rynku.

Szersze, także geopolityczne uwarunkowania wpływają na ceny wyrobów z tworzyw sztucznych dla budownictwa, silnie powiązane z cenami ropy naftowej poprzez ceny tworzyw sztucznych produkowanych na bazie ropy. Ceny ropy naftowej w znacznym stopniu są kształtowane przez regulowanie jej podaży przez czołowych producentów z dużym wpływem polityki OPEC+ i grupy G7. Ostatni okres, po wcześniejszych wzrostach związanych z redukcją wydobycia przez OPEC+, przyniósł stabilizację ceny tego surowca w przedziale 80-95 USD/b.

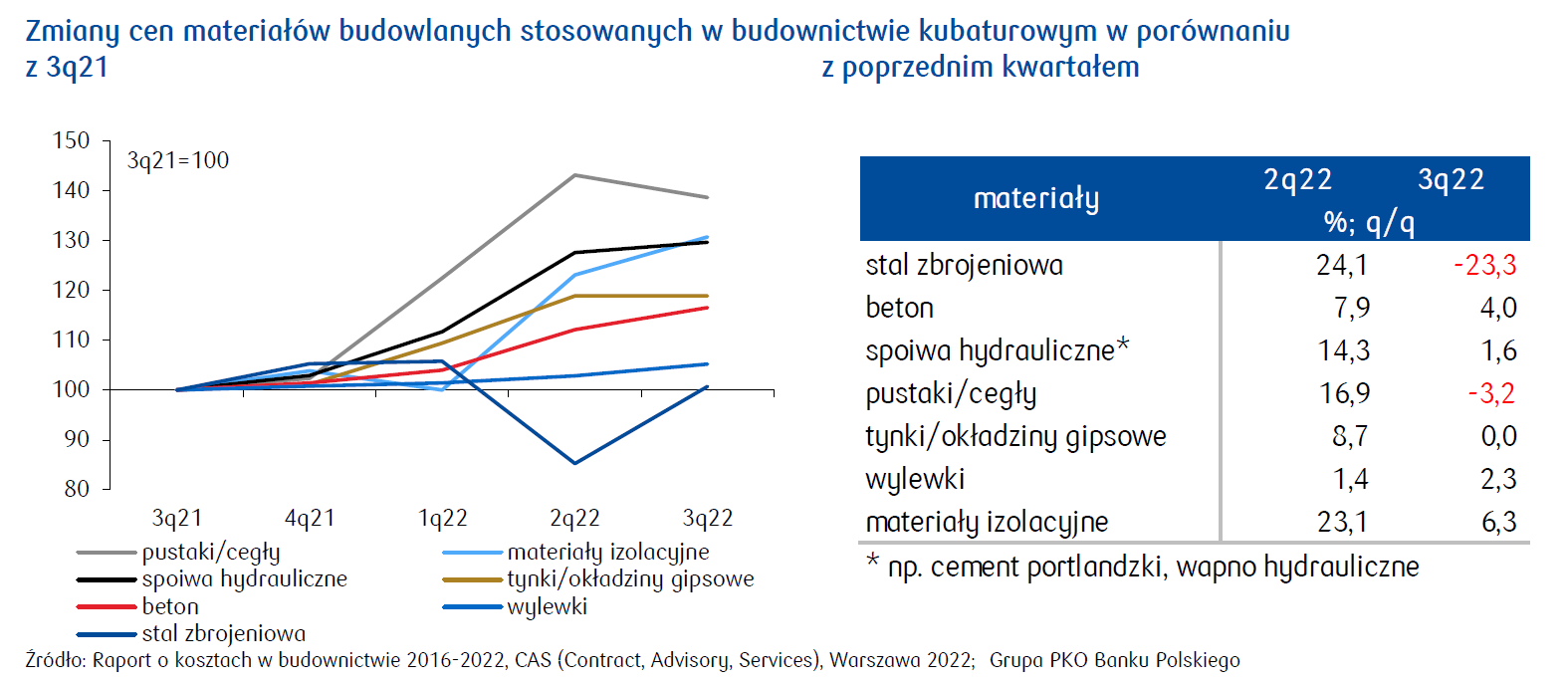

Sygnalizowane zmiany są widoczne w kosztach wiodących materiałów budowlanych z konkretnych projektów budownictwa kubaturowego monitorowanych przez firmę doradczą CAS, uczestniczącą w rozstrzygnięciach sporów budowlanych (eksperci stron, biegli sądowi). W 3q22 ceny cementu, wapna, tynku i wylewek ustabilizowały się, wzrost cen betonu i materiałów izolacyjnych był wobec poprzedniego kwartału umiarkowany, a ceny stali zbrojeniowej i cegieł spadły.

Zwolnił też wzrost kosztów pracy i gruntu

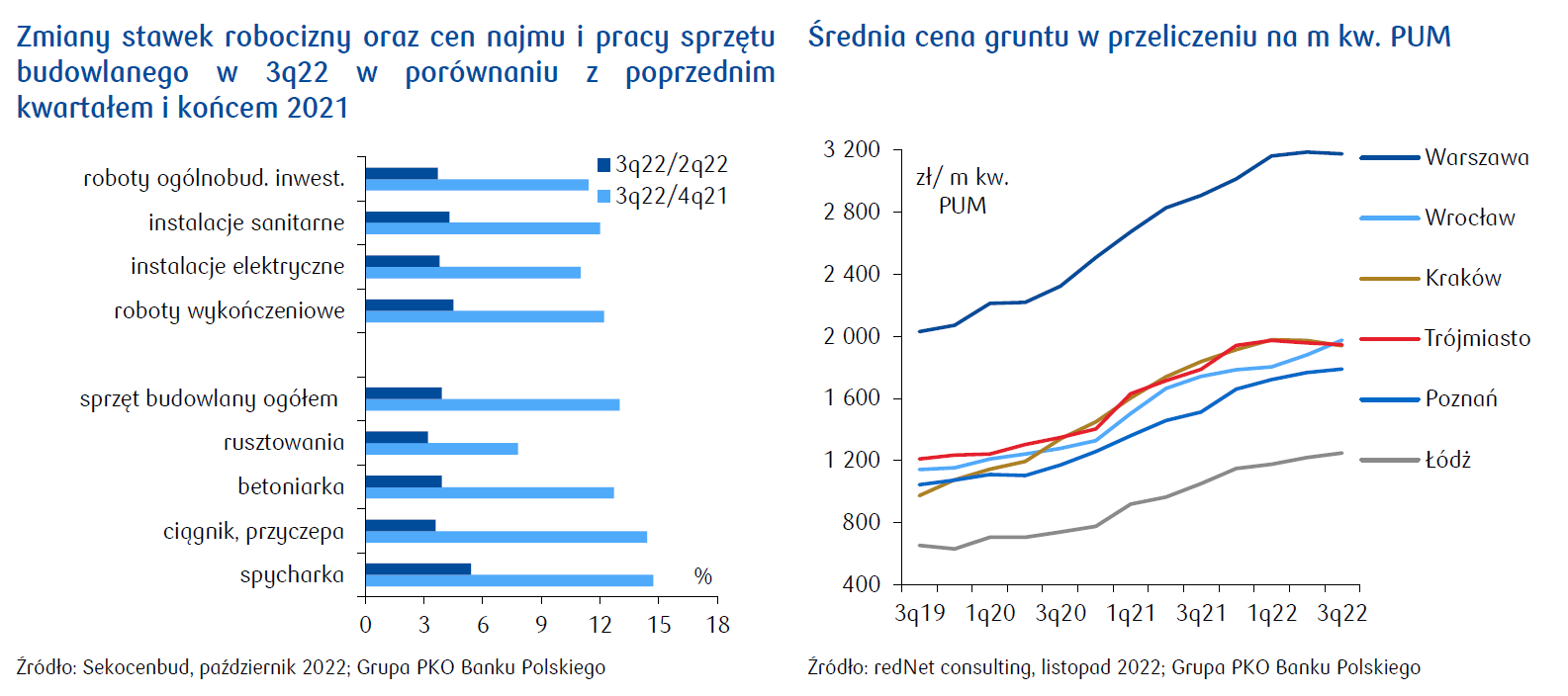

Wolniej rosną również koszty pracy – mniej rozpoczynanych projektów kubaturowych skutkuje mniejszym popytem na pracowników. Niemniej w tym przypadku wcześniejsze problemy – trwały wyjazd wielu pracowników ukraińskich z polskich budów, narastający problem braku specjalistów budowlanych przy naturalnym odchodzeniu z zawodu starzejącej się kadry, a także wydłużający się okres wysokiej inflacji są przesłankami dla utrzymywania się presji kosztowej.

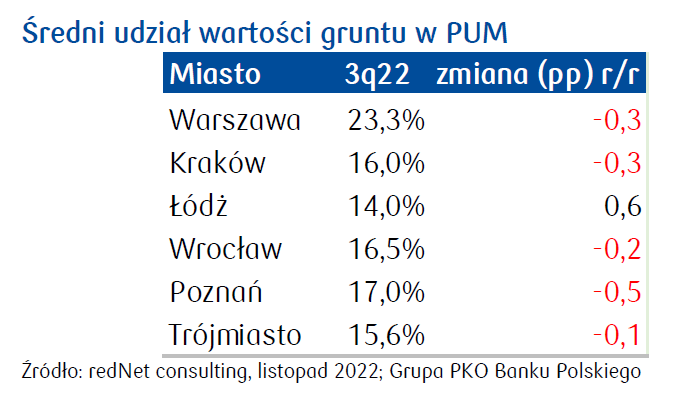

Ceny kolejnego czynnika produkcji – ziemi, w 2022 są wysokie, ale przestały rosnąć z uwagi na perspektywę dekoniunktury w budownictwie (mniej rozpoczynanych projektów) i osłabienie transakcyjności rynku. Z punktu widzenia sprzedającego lepiej zaczekać ze sprzedażą gruntu w warunkach perspektywy długiego okresu wysokiej inflacji (ziemia dobrze przechowuje wartość), z kolei z punktu widzenia kupującego ceny są już bardzo wysokie.

Jest szansa na spadek kosztów wykończeniowych

Relatywnie szybkie przejście gospodarki z fazy boomu w fazę recesji, w tym szczególnie sektora budowlanego, wiąże się ze zmianą prowadzenia działalności w otoczeniu silnie inflacyjnym na otoczenie wręcz deflacyjne. Wśród sygnałów spadającej presji inflacyjnej należy wymienić wspomniane wcześniej stawki frachtu morskiego czy zachowanie cen w przemyśle chińskim. Zestawienie tych tendencji z pełnym stanami magazynowymi polskich firm pozwala sądzić, że spadną także koszty remontów i wykończeń.

Pomimo sygnałów spadku presji kosztowej, firmy budowlane pozostają ostrożne

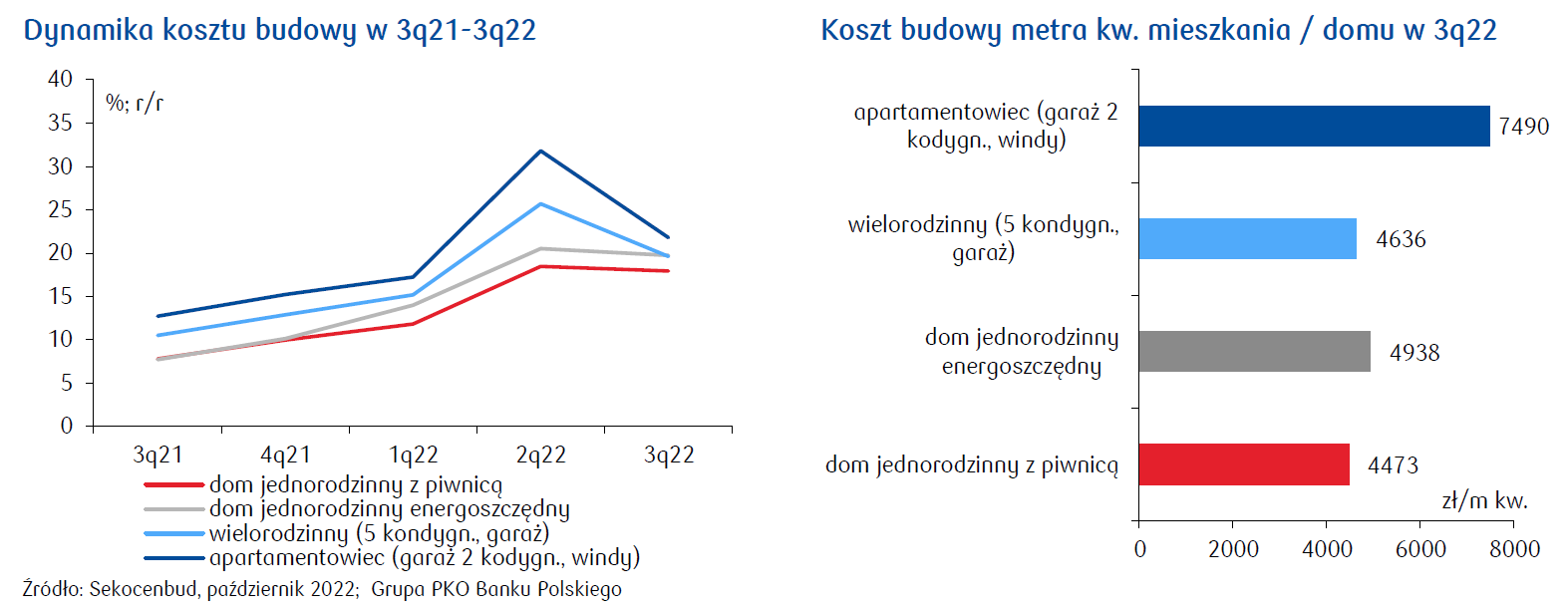

W konsekwencji wolniejszego wzrostu cen materiałów budowlanych czy nawet spadku cen niektórych materiałów, dodatkowo przy mniejszej presji płacowej, koszty budowy stabilizują się. Jest to jednak poziom zdecydowanie wyższy niż przed wspomnianymi szokami podażowymi związanymi z epidemią Covid-19, a potem wojną w Ukrainie. Koszty budowy metra kwadratowego domu/ mieszkania (bez VAT i kosztu działki) wzrosły w okresie 3q21-3q22 w granicach 18-22%, a w okresie ostatnich 3 lat (3q19-3q22) wzrosły w granicach 34-42%.

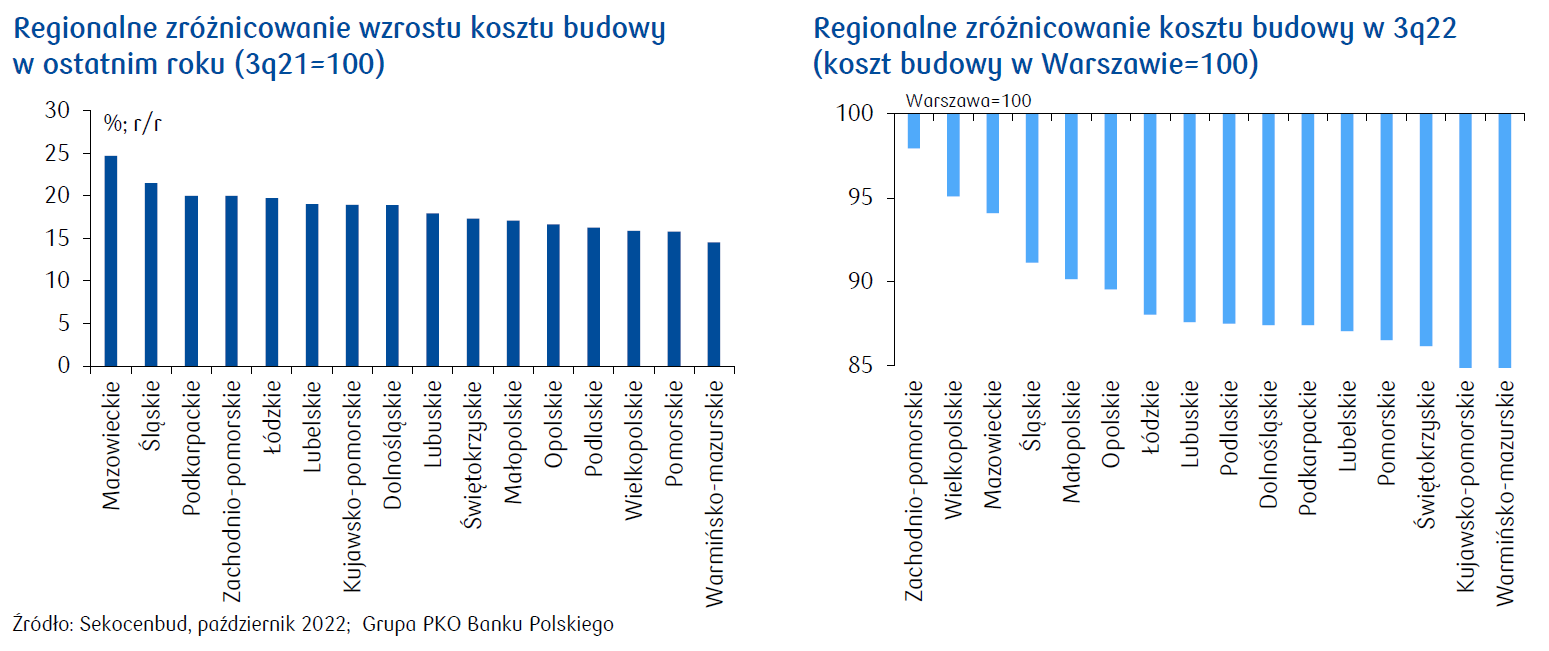

Ten wzrost jest zróżnicowany regionalnie – w porównaniu z 3q21 najsilniej wzrosły koszty budowy w województwie mazowieckim (o 25% r/r) i śląskim (o 21% r/r), najmniej w województwie warmińsko-mazurskim (o 15% r/r). Z kolei, jeśli przyjąć jako benchmark koszty budowy metra kwadratowego w Warszawie (gdzie budowa jest najdroższa), to przy zbliżonych wysokich kosztach wybudujemy dom czy mieszkanie w województwie zachodniopomorskim, wielkopolskim i mazowieckim. Relatywnie najtańsza (o 16% mniej) jest budowa w województwie warmińsko-mazurskim i kujawsko-pomorskim.

Problemem są koszty energii i… niepewność

Na dziś głównym zagrożeniem dla kosztów budowy są ceny energii. Proces technologiczny produkcji wielu materiałów budowlanych jest bardzo energochłonny, sytuuje ich producentów w grupie branż przemysłowych o najwyższym udziale kosztów zużycia energii w kosztach ogółem. Wysokie koszty nośników energii firmy budowlane odczuwają także z uwagi na wysoką transportochłonność sektora, jak też wysokie koszty obsługi sprzętu budowlanego.

Jest jeszcze jeden, trudny do zilustrowania czynnik, który determinuje zachowania głównych wykonawców – niepewność. Doświadczenia ostatnich 2 lat zwiększyły ostrożność i powściągliwość firm budowlanych przy kalkulowaniu rentowności i podejmowaniu decyzji o rozpoczynaniu nowych projektów inwestycyjnych.

W naszej ocenie po okresie bardzo silnych wzrostów cen przed nami okres spadków cen materiałów budowlanych i gruntów oraz złagodzenia presji płacowej w sektorze budowlanym. Należy zastrzec jednak, że sokratejskie „wiem, że nic nie wiem” w kontekście prognoz cen surowców w dynamicznie zmieniającym się otoczeniu nabiera szczególnego znaczenia. Dlatego też do prognoz wskazujących na normalizowanie się sytuacji na rynku surowców firmy podchodzą z większą niż zwykle rezerwą, a wyższa kalkulacja ryzyka często kończy się decyzją o zawieszeniu czy anulowaniu projektu, zwłaszcza w otoczeniu topniejącego popytu. W rezultacie aktywność budownictwa kubaturowego jest i pozostanie niska prawdopodobnie przez cały kolejny rok.

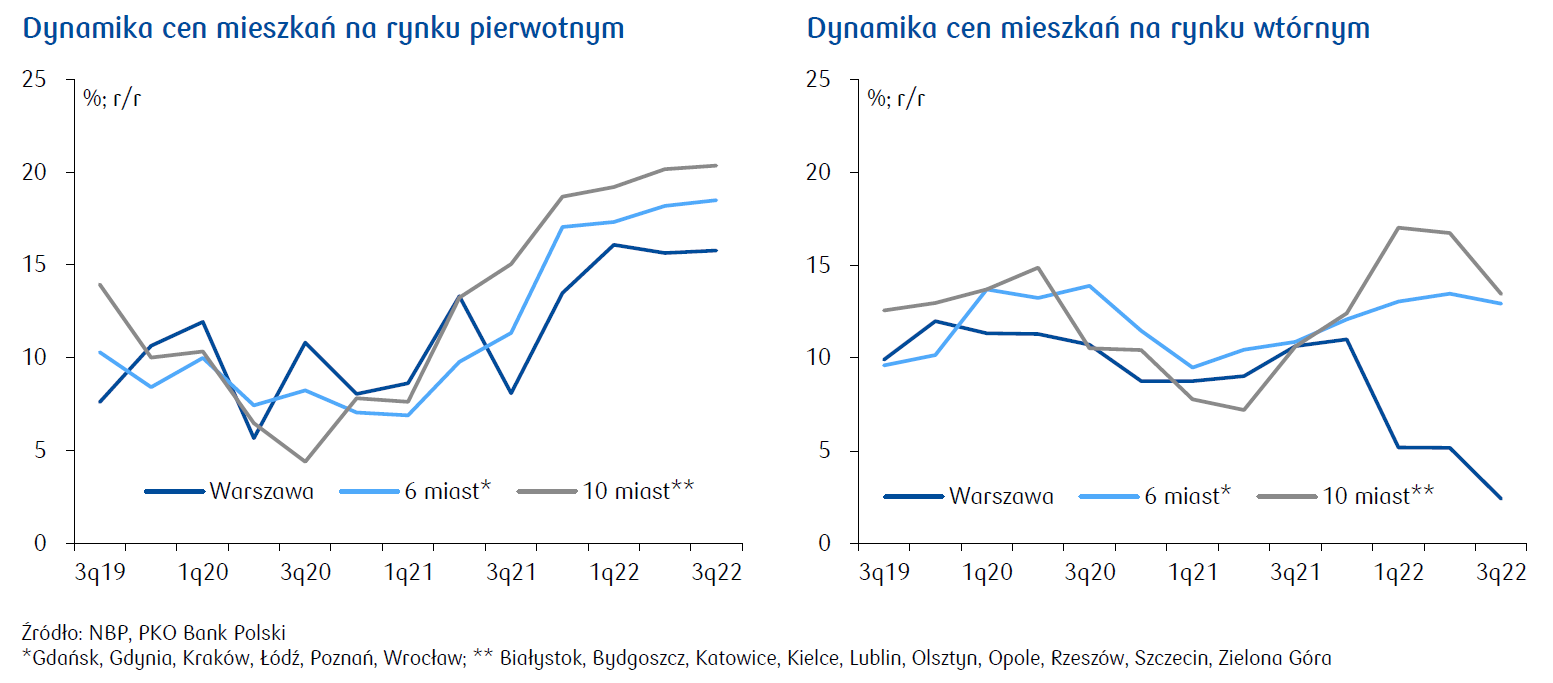

Zachowanie kosztów budowy jest również nie bez znaczenia dla poziomu sprzedaży i cen mieszkań. Przypomnijmy, że szok kosztowy z pierwszej połowy roku wystąpił w warunkach schładzania popytu podwyżkami stóp procentowych i poprzez wzrost cen oferowanych mieszkań dodatkowo zmniejszył sprzedaż na rynku pierwotnym. Prognozowany spadek kosztów budownictwa umożliwiłby natomiast zaoferowanie ceny mieszkania nieco lepiej dostosowanej do obecnej siły strony popytowej. Przy jednoczesnym wzmocnieniu siły nabywczej kupujących, np. obniżkami stóp procentowych, rentowność nowych projektów powinna się poprawiać, aktywizując nową podaż.

Rynek nieruchomości na wykresach

Zespół Analiz Nieruchomości

PKO Bank Polski, Departament Analiz Ekonomicznych